こんにちは、ブロガーの千日太郎です。私は住宅ローンを借りてから10年が経ちました。なかなかローン残高が減らないというのが実感ですね。しかし数字としては確実に減っていますし、今のところは予定どおりに完済できる見込みです。

住宅ローンを借りる前は有利な住宅ローンを選ぶために色々考えるんですが、借りた後からでもできること、やるべきことが色々あります。

今日は、住宅ローンの完済に近づくために簡単にできることってどんなことがあるのか?住宅ローン専門家であり、絶賛返済中のが完済のために実際にやっていることをお教えしましょう。

「家計バランスシート」で住宅ローンのリスクを把握しよう

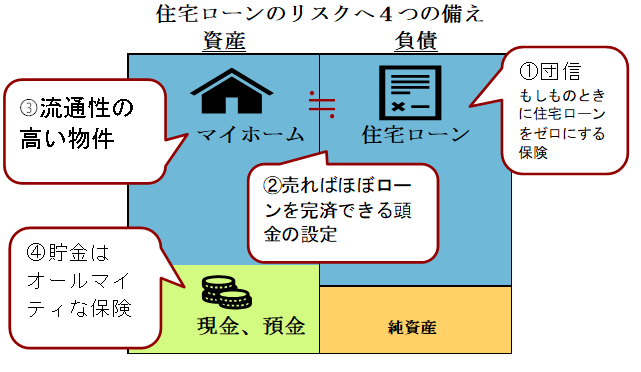

まずは住宅ローンを借りている今の状態、どんなリスクを負っているのか?を客観的に捉えます。それをザックリ把握するのに「家計バランスシート」が便利です。

バランスシートは日本語では貸借対照表といい、企業の決算日時点の財政状態を一覧表示する決算書の一つです。家計の財政を一覧するのが家計バランスシートです。

4つの備え

左側が資産で現金預金や機械や備品、不動産などです。

右側が負債で借金つまり住宅ローンです。

資産と負債の差額が純資産です。

そして、この家計バランスシートから住宅ローンへの対策は以下の4つに集約されます。

1.団信(一般の生命保険などを含む)に加入する。

2.十分な頭金を入れる。

3.お金に換えやすい物件を購入する。

4.十分な貯蓄を貯める。

対策の多くは最初の段階=住宅ローンを借りる段階で行うものが多いです。

1.団信(生命保険)に加入する

正式名称は「団体信用生命保険」です。住宅ローンの債務者が死亡又は高度障害となり住宅ローンの返済継続が不可能になった場合に、保険会社が銀行(債権者)に保険金を支払い、住宅ローンをゼロにします。

この保険によって遺された家族は住宅ローンの支払いから解放される上、その後もその家にずっと住み続けることができます。

しかし、失業や病気などで収入が減り支払が困難になった場合はこの保険の範囲外です。団信だけで住宅ローンのリスクが無くなるというものではありません。

2.十分な頭金を用意する

新築の住宅を購入すると、住んだ瞬間に何割か価値が下がりますよね。つまり、フルローンで購入した場合、特に前半の間は家を売却した代金では住宅ローンを完済できません。

最後まで完済できるのであれば、これについて考える必要は無いのですが、誰しも絶対できるとは言い切れないので、想定しておく必要があるのです。

3.イザという時に売りやすいor賃貸しやすい物件

多くの人が欲しがるような物件であれば、もし住宅ローンの継続が難しくなったときに、売りたいタイミングで売ることができます。

また、立地が良く賃貸したときに借り手がすぐにつくような物件も良いですね。売りやすい物件、貸しやすい物件はもちろん値段も高いですが、その反面、困ったときに選択肢が多いのも事実です。

4.貯金はオールマイティな保険

保険としてはまずは団信なのですが、リスクは死亡や病気だけじゃありません。失業による収入の減少や思わぬトラブルで損害賠償責任を負うこともあります。

貯金は自分の貯めた額までという上限がありますけど、カバーする範囲としてはほぼオールマイティな保険なのです。また、前述までのリスク対策が十分でなくても、貯蓄が十分にあれば補うことができます。

無理に繰上げ返済をして貯蓄を減らしてしまい、お金が必要なときに貯金が無い…という失敗例はよくあります。確かにローン残高が減っていれば家を売ることでお金を作ることができますが、逆を言えば、そこまでしないと現金を作れないということでもありますよね。

特に住宅ローン減税の恩恵がある10年間はよほどお金が余らない限りは繰上げ返済しない方がいいです。お金が余っている人なんてそう居ないでしょう。

後からでもできる完済対策は適切な「繰上げ返済」と「借り換え」

対策の1から3は住宅ローンを組む最初の段階で決まってしまいます。後からできる対策というと、4の貯蓄くらいですね。確かに住宅ローンは最初の段階で無理のない計画で少しでも有利な商品を選ぶことが大事です。

しかし、住宅ローンの完済のために借りた後からできること、借りた後からしかできないことというものもあるのです。それが、繰上げ返済と借り換えです。

繰上げ返済は「返済期間短縮型」と「返済額軽減型」を使い分ける

「返済期間短縮型」と「返済額軽減型」を使い分ける!

繰上げ返済によって前述の保険となる貯蓄を危険な水準まで減らしてしまうのは本末転倒です。特に家を買った直後は最も貯金が減るタイミングなので、まずは家を買う前までの水準にまで貯蓄を戻すことが大事です。繰上げ返済を考えるのはその後、さらに住宅ローン控除が終わった後です。

繰上げ返済する目的によって「返済期間短縮型」と「返済額軽減型」を使い分けましょう。

返済額期間短縮型:繰上げ返済によって、毎月の返済額はそのままに、残りの返済回数を少なくする方法です。

返済額軽減型:繰上げ返済によって、残り返済回数はそのままで毎月の返済額を少なくする方法です。

返済期間短縮型がオススメなのは次のような人です。

- 若い時期に住宅ローンをスタートし定年退職までに完済を目指す人。

- 年齢は上だが十分な収入(or貯蓄)があり、住宅ローン減税と団信の恩恵を得るためにあえて住宅ローンを借りた人。

- 住宅ローンのスタートが遅く60歳の定年後もローンが続く見込みの人。

- 年の差共働き夫婦であり一方の定年退職が近い将来に到来する予定の人。

返済期間短縮型にすれば、予定よりも早期に完済することになりますので、利息の負担は少なくなります。利息の負担が減った分は老後資金にオンされます。また、毎月の返済額は変わらず短縮される年数が確定しますので、完済時期を確実に手繰り寄せることができるのが魅力ですね。

返済額軽減型がオススメなのは次のような人です。

近い将来に収入が半減することを前提にして、それでも継続できる住宅ローンのプランを立てる必要があります。返済額軽減型にすれば、その時点のローン残高の半分を繰上げ返済することで、その後の毎月返済額を半分に軽減することができます。

返済額軽減型は返済期間が短くならないので損得の面では少し損なのですが、損得よりも持続可能性を優先すべき局面では、返済額軽減型が活路となるのです。そもそも今のような低金利では利息の負担は微々たるものです。

適切なタイミングで金利の低い住宅ローンに借り換えるor金利引き下げ交渉する

住宅ローンを借りた時よりも金利が下がっている場合は、借り換えることによって、毎月の返済額を減らすことができます。

ただし、借り換えには費用が必要です。借り換え費用を払っても金利が下がることによる返済減の方が大きいために総返済額が少なくなるなら、借り換えでトクするのはもちろんですが、現在の銀行に対して金利引き下げを要求することもできます。

住宅ローンを借りた人の金利は借りた時点に契約した金利条件が最後まで適用されます。住宅ローンというのはそういう契約なんですね。しかし、その後に市場の金利が下がれば別の金融機関の住宅ローンに乗り換えてもいいのです。そして「乗り換えられたくなかったら金利を下げてよ」と現在利用している金融機関に交渉する権利もあるのです。

住宅ローンの元本は数千万でその期間は数十年です。コンマ数パーセント金利を下げただけで百万円単位で総支払額が変わってくることもあります。

面倒だしよく分からないから、毎月の返済を減らせるのにやらない、総支払額を減らせるのにやらない、というのはすごい無駄遣いなのですよ。

借り換え費用の見積方法と借り換えにベストなタイミングについてはこちらをどうぞ。今から5年以上前に住宅ローンを借りた人で、まだ一度も借り換えも金利交渉していない人は、ほぼ確実にトクする情報です。

そして自身もこれによって金利の引き下げ交渉を既に行いました。そのときの話はこちらです。

まとめ~住宅ローン完済の秘訣

家計でも企業のようにバランスシートを作れば資産、負債などの状況が一目で分かり、対応策を考えやすくなります。しかし、企業と家計では根本的に違う部分もあるので、その使いどころで注意が必要です。

例えば、企業であればバランスシートの純資産がマイナスになることを「債務超過」といいまして、高い確率で倒産(破産)してしまいます。

会計の知識のある人が我が家のバランスシートを作ってみたら債務超過だった!と焦ってしまうケースがありますが、ゼンゼン問題ありません。毎月の返済を継続していられれば、何の問題もなく続けられるのが個人の家計だからです。

『住宅ローンとは、35年なら420回決まったお金を銀行に払うこと。』

これは教科書的に正確な定義ではありませんが、住宅ローンで家を買う人にとっての本質を言葉にしたものです。

つまり、最長35年、420回の支払いのミッションをノーミスで行うのが住宅ローンだとするなら、それをミスしてしまうということが、住宅ローンのリスクです。

このミッションを安全確実にクリアできるようにする。

もしミッションに失敗してもリカバリできるようにする。

これが秘訣です。一向に減らない住宅ローン残高ですが、これを押さえておけば、確実に完済に近づくのですよ。かく言う私も「なかなか減らないよな…」とボヤキながらも絶賛返済中です、お互い頑張りましょうね!

と出会った皆さんが家の購入と住宅ローンで正しい選択をし、素敵な人生を歩まれることを願っています。

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。