夢のマイホーム、という言葉が使われるように、マイホームを手に入れることは憧れのひとつと言えるでしょう。

しかし、マイホーム購入は理想であると同時に一世一代の大きな買い物であり、後悔したくないものです。

この記事では、マイホーム購入を検討している方に向けて、マイホームを購入した先輩たちはどのようなタイミングで決断したのか、購入する上で気を付けるポイントなど役立つ情報をご紹介します。

- 家を買うタイミングはいつ?住宅購入者の平均は?

- 家を買うきっかけは大きくこの4つ!

- 物件選びのポイントは?自分に合ったものを選ぼう

- 家を買う上での注意点!

- 住宅購入のベストタイミングは人それぞれ!予算決めが超重要

家を買うタイミングはいつ?住宅購入者の平均は?

今の日本では、どのような方が住宅を購入しているのでしょうか。

その方たちの年収や年齢などの社会的な背景を知ることで、住宅の購入の参考になるはずです。

国土交通省が行っている住宅市場動向調査では、新築物件の購入あるいは物件の改修を行った世代や理由、その家族構成などが統計が出ています。

令和元年度の調査結果をもとに、実際に住宅を購入した人の年齢や家族構成、収入をチェックしていきましょう。

平均年齢や家族構成は?

家購入のタイミングとして、どのような時期が一般的なのでしょうか。

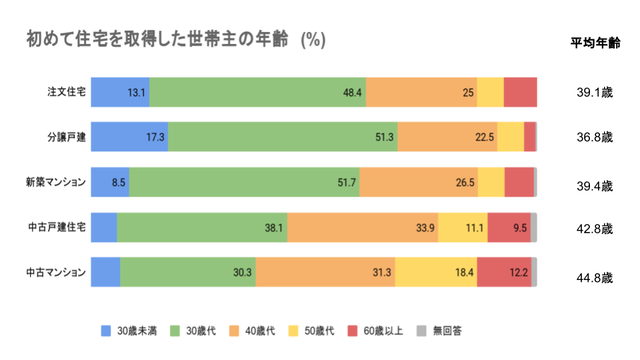

初めて住宅を購入した年齢別のグラフがこちらです。

※平成30年度住宅市場動向調査報告書(国土交通省)より作成

グラフを見てわかる通り、住宅購入をしている年齢は30代、40代が多いです。

特に新築住宅に関しては、全体の約半数が30代で購入している結果となりました。

また中古住宅の場合、新築住宅に比べて価格が低いこともあり、30代と40代の差が小さくなっています。

新築住宅は金額が高いぶん、より長い期間ローンを組める若いうちに購入に踏み切る人が多いと見受けられます。

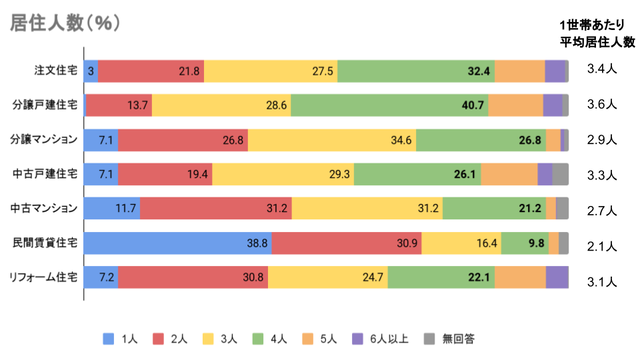

続いて、家族構成の項目に着目してみましょう。

※平成30年度住宅市場動向調査報告書(国土交通省)より

※平成30年度住宅市場動向調査報告書(国土交通省)より

新築住宅を購入している世帯で最も多いのは「4人で暮らしている世帯」で全体の3割ほどとなっており、次いで3人世帯、2人世帯と続きます。

※平成30年度住宅市場動向調査報告書(国土交通省)より

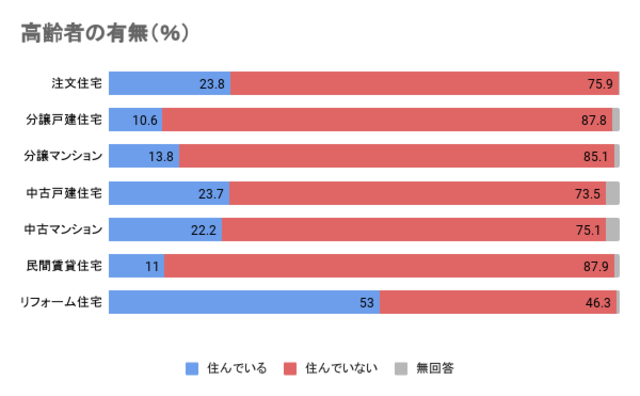

高齢者が含まれている割合は全体の4分の1に留まることから、親子3世代で暮らす大家族が減り、新築住宅を購入するほどんどが夫婦と子供という核家族であるといえます。

その一方でリフォーム住宅では高齢者の割合がぐっと増えるので、「シニア夫婦が老後の暮らしのために新築の家を購入する」というケースは全体のうちごく一部で、ほとんどが今住んでいる住宅をリフォームをしていることがわかります。

平均年収はどれくらい?

※平成30年度住宅市場動向調査報告書(国土交通省)より

※平成30年度住宅市場動向調査報告書(国土交通省)より

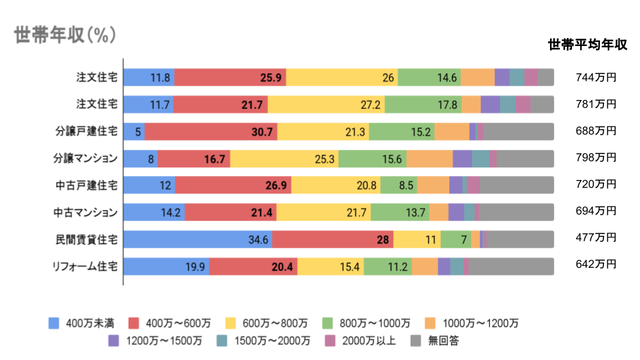

住宅購入者の世帯収入で最も多いのは「年収400万円から600万円」の層であり、新築住宅購入者のおよそ3割を占めます。

次いで「年収600万円から800万円」の層が2割強で続き、「年収800万円から1,000万円」の層がさらに全体の1割強と続きます。

土地の価格など、暮らす場所によって住宅購入のために必要な資金は大きく変わるため一概には言えませんが、「年収400万円以下の世帯」も1割程度を占めていることから、住宅ローンなどの助けを借りて住宅の購入に踏み切っている世帯も少なからず見受けられます。

家を買うきっかけは大きくこの4つ!

住宅購入は非常に高額なため人生最大の買い物であるといえますが、どのようなきっかけで住宅の購入に踏み切ったのでしょうか。

そのタイミングとなる事柄について紹介します。

1.結婚

結婚は、家購入を決めるタイミングとして非常に多いもののひとつです。

「これまでの独身者用アパートやマンションでは一緒に暮らすのに手狭」という問題に直面した際、一生一緒にいることを前提として、家購入を決意をする方が多いようです。

共働きの場合、結婚して夫婦2人で住宅ローンを支払うことが多いため、単純に世帯年収が増え、独身のときよりも幅広い選択肢でマイホームを選ぶことができます。

また、利便性の高い地域の再開発が進み、家族向けマンションの分譲や新規住宅分譲事業などが行われているタイミングと結婚が重なった場合、「ふたりの愛の巣を購入する」という選択に踏み切る方が多い印象です。

2.第一子の誕生

子どもの誕生も、住宅を購入するひとつのきっかけとして挙げられます。

子どもが生まれると夫婦2人だけの生活とは異なり、ベビーベッドやおむつ、衣類、オモチャなどものが増え、スペースが必要となりますよね。

そのため、結婚直後は2人で問題なく住めていた家が手狭になりやすく、さらに今後誕生するかもしれない第二子、第三子のことを考えて広い家の購入をするケースも珍しくありません。

子どもの誕生をきっかけに住宅ローンを組む際は、子どもの教育費など、かかるお金のことを考えて返済計画がたてられるいうメリットもあります。

3.子どもの入学

子どもの入学もまた、住宅購入のきっかけになります。

もちろん、子どもが成長するとその分家が手狭になることも要因の一つですが、子どもが小学校に入学すると、幼いときと比べて育児に手がかかることが少なくなり、ある程度自由になる時間が増えます。

育児休暇を取得していた人が、子どもの入学のタイミングで仕事に復帰することも多く、世帯年収が増えるため、これを機に家を購入するケースも少なくないようです。

また、入学した後に家を購入した場合、購入した家の場所によっては学区が変わり、子どもを転校させなければならないことも!

その点、入学時にマイホーム購入をすれば、学生生活の途中で転校をすることもなく、慣れ親しんだ環境で日々の生活を送ることができ、親子ともに負担が小さいといえるでしょう。

4.子どもが独立して世帯数が減った

家の購入は、何も若い子育て世代だけが行うことではありません。

子どもが経済的に独立して家を巣立った後に、家を売却し、現在の世帯に合わせた住宅を新たに購入するケースも少なからずあります。

子どもが独立すれば親だけで生活するため、今まで必要だった子ども部屋も不要になるため、広々とした家は必要なくなります。

また、当たり前ですが広い家よりコンパクトな家のほうが価格が安いですし、親のライフスタイルに合わせた土地や物件を選べるというメリットもあります。

しかし、その頃には最初に家を買ったときよりも年齢を重ねていますから、住宅ローンの返済期間が短くなり、家計の負担が増すこともあり得るためローンを組む際には注意が必要です。

そうは言っても、都市部から田舎へと移り住んでのんびり暮らしたり、バリアフリーに対応した家に住むなど、ライフステージに合わせて暮らしやすい場所に棲み家を変えられるのはこの世代で家を購入するメリットといえるでしょう。

物件選びのポイントは?自分に合ったものを選ぼう

実際に購入する場合、気になるのは物件を選びのポイントですね。

住宅の種類などそれぞれのメリットや注意点を説明していきます。

戸建て or マンション

購入する家のタイプは、大きく「戸建て」か「マンション」の2種類に分けられます。

それぞれにメリットとデメリットがあるので、自分たちのライフスタイルに合うか慎重に選びましょう。

◆戸建て

戸建てのメリットは、天井の高さや間取り、お風呂やトイレなどの点まで自分好みに調整できるという点です。

また、マンションよりも大規模なリフォームやDIYなどを行うことが可能のため、暮らしやすい間取りや設備を実現することが出来るだけでなく、窓が多いため日当たりや風通しが良く、室内面積もマンションより広いことが多いでしょう。

また、子育て世代が気になる子どもの騒ぎ声や足音など、自分たちの騒音が周囲に迷惑をかけてしまうという点も、基本的に住人は自分たちだけなので、過剰に心配しなくてすみます。

その反面、戸建ての場合は建物だけでなく土地も必要となり、その分高くついてしまう点はデメリットといえるでしょう。

◆マンション

マンションの多くは、駅の近くなど利便性の高い場所に建っていることが多いため、生活しやすいのが大きなメリットといえます。

選ぶマンションによってはオートロックや管理人が備えられているなど、自分で対策しなくても防犯リスクを抑えることができます。

さらに、マンションは万人に向けたデザインをしているため、自分が手放しても将来的に買い手がつく可能性が高く、資産価値という点でも魅力的です。

しかしマンションは共同住宅ですから、上下左右の住民とのトラブルになるリスクもありますし、継続的に管理費、修繕積立金、駐車場代などがかかってくるデメリットもあるので、注意が必要です。

新築 or 中古

その物件が「新築」か「中古」かということも、非常に気になる点です。

◆新築物件

新築物件を購入する方の多くは「新築のほうが気持ちがいいから」という理由で住宅を購入しており、だれも住んだことがない新しい家に住めること自体に満足感を感じます。

修繕もすぐには必要ないですし、設備なども最新のものであるため、取り替えることなく快適に生活できるのも大きなメリットといえるでしょう。

注文住宅の場合は、理想的な間取や部屋数なども、自分で決めた通りにすることもできますね。

ただし、その反面価格は高くなってしまうのはデメリットです。

◆中古物件

中古住宅は、同じ広さの新築物件を購入するのに比べて価格が低いのがメリットです。

利便性が高いエリアなどは人気が高く、新築物件は購入できないこともめずらしくありませんが、中古物件であればチャンスがあることも!

ひと昔前までの中古住宅は、いわゆる古くて型落ちなイメージでした。

しかし、最近の中古物件は、新築同様にリノベーションを施してリノベーションマンションとして販売している会社も増えており、最新設備の整った物件を新築よりもお手頃な価格で購入することができることも多いです。

また、自分好みにリノベーション工事を施し、入居前に理想的な家にカスタマイズすることも可能となっています。

ただし、注意点として家の中側のデザイン、設備などは最新にすることができますが、家全体の築年数はもちろん古いので、修繕費が高くつくことがあります。

どれだけ劣化しているか、その後どの程度の期間そのまま使えるかという点については未知数であり、リフォームが必要になるかもしれないという点は注意しなくてはなりません。

家を買う上での注意点!

家を買う上で特に注意したいのが「購入する家の予算」と「毎月の住宅ローンの返済額」です。

その他の買い物と一緒で、さまざまな物件を見ているとあれもこれもほしくなり、必要以上に設備をつけたくなるなど夢が膨らんでしまいます。

実際に希望したすべての機能を満足に使いきれるかというと必ずしもそうではありませんし、ライフステージに合わせて住宅を住み変えたり、リフォームしていくことを念頭に、住宅購入のを決めていくことが非常に重要になります。

住宅はとても高額ですので、無理なく返済できるかどうかをしっかりと考えた上で予め予算を決めておきましょう。

また、ライフプランの中に子供を儲けることがあるのであれば、育産休中は世帯年収は減るので、共働きではなくなっても返済できる価格の家を購入する必要があります。

さて、では「無理のない範囲の住宅予算」はどうやって決めたらよいのでしょうか?

目安は、年収の5倍程度とされています。

たとえば、年収600万円の世帯であれば、3,000万円程度の住宅ローンが無理のない範囲といえます。

この金額であれば、家計を圧迫せずにローン返済ができる可能性が高いといえるでしょう。

また、毎月の住宅ローン返済額にも注意が必要です。

住宅ローンの一年間の返済金額が、年収の25%以下に抑えるのが理想的とされています。

年収600万円であれば、25%は150万円ですので、毎月の支払金額を125,000円以下にするとよいでしょう。(ボーナス払いをしない場合)

このように、自分の理想的な「購入する家の予算」と「毎月の住宅ローンの返済額」を頭に入れておくと、自ずと購入する物件が見えてきますよね。

家を購入することを決めたらまず先に、予算を計算してみると良いでしょう。

住宅購入のベストタイミングは人それぞれ!予算決めが超重要

結婚、出産、子供の入学など、マイホーム購入のベストタイミングは人により異なります。

一番重要なことは、返済計画をしっかりと立てること。

そして、予算内で自分の理想の優先順位を立てていくことです。

一生に一度の大きな買い物なので身構えてしまう一面もありますが、ライフステージの変化に合わせて住宅の住み替えやリフォームをすることもあり得ます。

それを踏まえて自分にとってベストなのは戸建てか、マンションかなどを見極めて、購入するとよいでしょう。

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。