住宅を選ぶ際、ほとんどの場合は持ち家と賃貸の2択から選ぶことになります。

住宅を選ぶ際、ほとんどの場合は持ち家と賃貸の2択から選ぶことになります。

貯金や住宅ローンを使って家を購入するか、賃貸住宅に住みつづけるか迷っている方もいるのではないでしょうか。

この記事では持ち家と賃貸それぞれのメリットや、どちらがいいのか選ぶ際のポイントなどを解説していきます。

- 持ち家と賃貸の割合

- 持ち家と賃貸、それそれぞれのメリットとデメリット

- 持ち家と賃貸、一生でどのくらいコストがかかる?

- 賃貸より持ち家がおすすめ!その理由とは

- 賃貸に向いている人は?

- ウィズコロナ時代で住まいの選び方も変わりつつある

持ち家と賃貸の割合

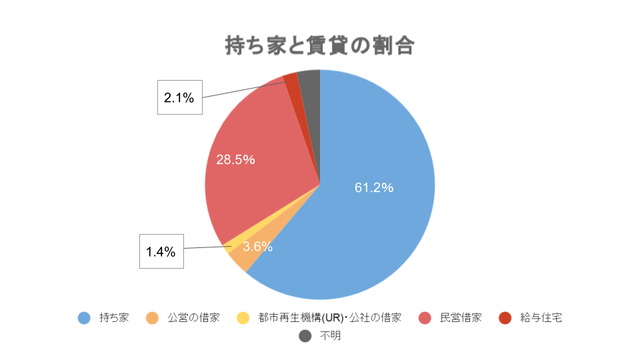

まずは、令和元年の9月に発表された総務省が実施する土地統計調査で発表された日本国内における持ち家・賃貸の割合を紹介します。

※平成30年住宅・土地統計調査より作成

※平成30年住宅・土地統計調査より作成

これを見てわかるのが、持ち家の割合が非常に高いということです。

持ち家は住宅数のうち61.2%を占めており、賃貸住宅が合計35.6%であることを比べる1.5倍以上あることがわかります。

賃貸の割合は給与住宅(社宅を含む)などの一般に提供されない物件も含めて算出されているため、賃貸物件の数はさらに少なくなります。

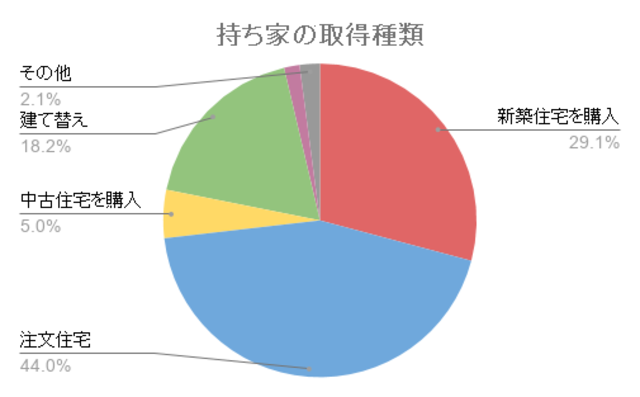

※平成30年住宅・土地統計調査より作成

持ち家購入している人の70%以上が新築住宅を取得しており、特に注文住宅は全体の40%以上を占めています。

リノベーション物件も人気が出てきてはいるものの、「夢のマイホーム」というとやはり新築住宅に憧れる人が多いことがわかります。

持ち家と賃貸、それそれぞれのメリットとデメリット

ここからは、持ち家と賃貸を選ぶ上でポイントとなるメリット・デメリットについて解説していきます。

ここからは、持ち家と賃貸を選ぶ上でポイントとなるメリット・デメリットについて解説していきます。

持ち家のメリット

持ち家のメリットは、家そのものが自分の所有物になるということです。

賃貸のように家賃が変動することもないため、安心して生活できるようになります。

さらに、賃貸のように所有者が別にいるわけではないので、内装工事やカスタマイズを自由に行うことができます。

また、住み続けるだけでなく、物件として貸し出すといった不動産投資に活用することができるのもメリットの一つだといえます。

持ち家のデメリット

持ち家を選ぶ上で注意点となるのが、購入や管理にかかるコストです。

持ち家といってもその形はさまざまですが、数千万円する物件が多いですよね。

一括で支払える方は少なく、多くの場合は住宅ローンなどの借金をした上で購入することになります。

それだけでなく、固定資産税や火災保険などの諸費用もかかるので、月々のコストが高くなりやすいです。

また、賃貸と違って住居の修繕やリフォームなども所有者が手配しなければならないため、不意に高い出費が発生する可能性があるのもデメリットだといえるでしょう。

賃貸のメリット

持ち家とは違い、少額の費用負担で住み始めることができるのが賃貸のメリットです。

住宅ローンを借りる必要がないため、多額の借金を背負うこともありません。

また、持ち家の場合は仮に近隣住民との折り合いが悪かったとしても、そう簡単に引っ越すことができませんが、賃貸の場合はそういったしがらみがなく、比較的自由にすみかを変えることができるのもポイントです。

賃貸のデメリット

賃貸のデメリットは、家賃を支払い続ける必要があることです。

初期に多額のローンを組む必要こそないものの、一定額の家賃を支払い続ける必要があります。

それに加え、数年ごとに更新料が発生するところがほとんどであり、さらに貸主の都合で突如家賃の値上げが行われることも考えられます。

数十年という長い期間住み続けた場合、持ち家を購入するよりも合計コストが高くなることは珍しくありません。

持ち家と賃貸、一生でどのくらいコストがかかる?

持ち家と賃貸について、一生にかかるコストを比較してみましょう。

例として50年間同じ家に住み続けることを想定し、それぞれのコスト(光熱費や水道代はそれぞれ同じ料金であると仮定)を算出してみます。

ただし、以降の内容はあくまで一例です。

金利の変動などについては考慮していないため、実際にかかる金額と異なる可能性もあります。

持ち家の場合

毎月の返済金額が約10万円になるとして、以下の条件で住宅ローンを組んだ場合で考えてみましょう。

- 住宅ローンの借入額:3,662万円

- 固定金利:年0.8%

- 返済期間:35年

- 返済方法:元利均等返済

- ボーナス返済:なし

月々の返済額:約10万円

年間返済額:約120万円

総支払額:約4,200万円

となります。

また持ち家の場合は固定資産税も発生しますので、それらが毎年10万円かかると仮定した場合(見直しは考慮せず)、50年間では500万円かかることになります。

マンションの場合は管理費、修繕積立金、駐車場代がかかり、およそ3~4万円毎月支払わなくてはなりません。

今回は管理費と修繕積立金併せて月3万円だとしてシミュレーションすると、年間で36万円、50年間では1,800万円かかります。

まとめると50年間でかかるおよそ費用は以下の通りです。

+

<固定資産税>500万円

+

<管理費・修繕積立金・駐車場代>1,800万円

=<合計>6,500万円

賃貸の場合

持ち家の条件に合わせ、住宅ローン返済月額に近い、家賃10万円の賃貸物件に50年住み続けた場合で考えてみましょう。

家賃が10万円なので、1年で120万円、50年で合計6,000万円ほどがかかるだけでなく、多くの賃貸物件は2年毎に更新料が発生します!

その更新料が家賃の1か月分だとすると、2年毎に10万円の支払いが発生し、50年間で更新料は合計250万円になります。

また駐車場代は毎月1万円生じるとして、年間12万円、50年間では600万円かかります。

まとめると50年間でかかるおよその費用は以下の通りです。

+

<更新料>250万円

+

<駐車場代>600万円

=<合計>6,850万円

比較するとおよそ350万円程度、持ち家のほうが抑えられます。

また、住宅ローンの返済期間である35年間は月々にかかる費用は持ち家の方が高いですが、ローン完済後は住居費が格段に低くなるため、50年間の総額は一定額の家賃や更新料を支払い続ける賃貸の方が高くなります。

賃貸より持ち家がおすすめ!その理由とは

ここまで持ち家と賃貸について比較を行ってきましたが、総合的に考えると賃貸よりも持ち家の方がおすすめだといえます。

ここまで持ち家と賃貸について比較を行ってきましたが、総合的に考えると賃貸よりも持ち家の方がおすすめだといえます。

その理由について、詳しく見ていきましょう。

死亡してしまったり病気のときに保障がされる

持ち家を選ぶ上で大きなポイントになるのが、病気があった際に住宅を保障がされるという点です。

住宅ローン返済中であれば、任意加入のフラット35以外は、団体信用生命保険に必ず加入しているはずです。

仮に死亡してしまったり高度障害になってしまったとしても、住宅ローンの残債が0円になり、残された家族が住む家がなくなる心配がありません。

さらに保障範囲の広い団信に加入していた場合、万が一がんなどの病気になって働くのが難しくなったときにも、ローン返済が免除されます。

一方で賃貸住宅の場合で考えてみましょう。

万が一病気になってしまい、働けなくなったとしても、家賃の支払いがなくなることはありません!

民間の医療保険でカバー出来たらよいですが、病気の治療費のみで家賃の支払いまでは足りないことが多いです。

あたりまえですが、家賃が支払えない場合は退居しなくてはならなくなります。

持ち家では守られた家族の住まいも、賃貸の場合は自助努力で頑張らなくてはならないことは覚えておきましょう。

長生きしても住まいが確保できる

持ち家はローンを支払い終えたあと、自身の所有物になります。

そのため、どれだけ長い時間であっても売却するなどで手放さない限りは住み続けることが可能です。

賃貸でも長期間住むことはできるかもしれませんが、大家が貸し出しを止めたり、年金を超えるほどの家賃に値上げされたりした場合、同じ家に住みつづけることはできませんよね。

また引っ越すにしても、高齢になると家のオーナーが貸し出しを渋ることもめずらしくありません。

そのため、老後のことを考えるのであれば、持ち家を購入した方が安定した生活を手に入れられると言えるのです。

賃貸に向いている人は?

持ち家を選ぶメリットは多いですが、人によっては賃貸を選んだ方が良いこともあります。

賃貸物件に向いている人は転勤が多い人です。

引っ越しが必要となるような長距離の転勤がある人の場合、持ち家を購入してしまうと「住宅ローンの返済はしていても、買った家にはほとんど住めなくなる」という事態に陥るかもしれません。

転勤先の住居費も発生する上に、住めない家の住宅ローンを払い続ける必要があります!

せっかく購入した家に住めないのはもったいないですし、転勤などでよく引っ越しするという方の場合は、余計な費用もかかることを考えると賃貸物件を選んだ方が良いというわけです。

ウィズコロナ時代で住まいの選び方も変わりつつある

持ち家と賃貸では、それぞれのかかるコストやメリット・デメリットに違いがあります。

持ち家と賃貸では、それぞれのかかるコストやメリット・デメリットに違いがあります。

特にウィズコロナ時代においては、コロナに感染し、一時的に仕事ができなくなるリスクや、家庭内感染を避けられるような間取なども考慮した上で選ぶ必要があります。

「持ち家と賃貸どちらにしようか迷っている」という方は、ここで解説した内容を参考にしながら選んでみるのがいいでしょう。

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。