住宅ローンは、借入金額が大きく返済期間も長期にわたります。

住宅ローンは、借入金額が大きく返済期間も長期にわたります。

繰り上げ返済すべきか迷っている人もいるのではないでしょうか。

繰り上げ返済とは、月々の返済以外にまとまった金額を返済し、借入期間を短縮したり総支払額を減らしたりすることです。

この記事では、繰り上げ返済の種類やメリット、ベストなタイミングなどについて解説します。

- 住宅ローンの繰り上げ返済は2種類

- 返済期間短縮型と返済額軽減型をそれぞれシミュレーションしてみよう

- 返済期間短縮型と返済額軽減型のそれぞれのメリットは?

- 繰り上げ返済を行うベストなタイミング

- 繰り上げ返済の注意点

- 住宅ローンで悩んだら住宅ローンの専門家に相談しよう

住宅ローンの繰り上げ返済は2種類

繰り上げ返済には、返済期間短縮型と返済額軽減型の2種類あります。

そもそも住宅ローンで毎月返済する金額は、元金部分と利息部分に分けられます。

繰り上げ返済とは、支払った金額を元金部分の返済に充て完済とする方法です。

どちらを選ぶべきか考えるためには、それぞれの特徴を知らなければなりません。

返済期間短縮型と返済額軽減型の特徴などをそれぞれ紹介します。

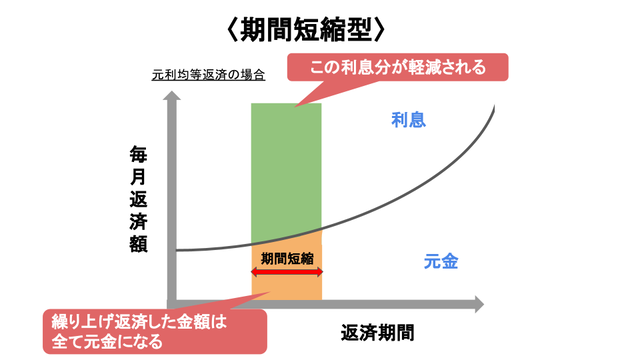

返済期間短縮型

返済期間短縮型とは、月々の返済金額を変えずに返済期間を短くする方法です。

返済期間短縮型とは、月々の返済金額を変えずに返済期間を短くする方法です。

毎月の返済金額は変わりませんが、返済期間が短縮されるので、本来支払うはずの利息が短縮された期間の分軽減されます。

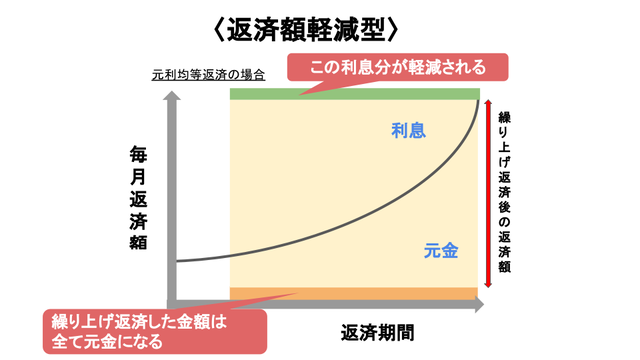

返済額軽減型

返済額軽減型とは、返済期間は変更せず、月々の返済額を軽減する方法です。

返済額軽減型とは、返済期間は変更せず、月々の返済額を軽減する方法です。

繰り上げ返済時点で残っている返済額の元金部分に支払った金額を充当し、残った金額を元金として月々の返済額を再計算します。

元金が減ることによってそれにかかる利息も減るため、同じ返済期間で割ると月々の返済額が元よりも安くなるのです。

返済期間短縮型と返済額軽減型をそれぞれシミュレーションしてみよう

同じ金額を繰り上げ返済する場合、返済期間短縮型と返済額軽減型とではどれくらい効果に違いがあるのでしょうか。

以下の条件でシミュレーションしてみましょう。

- 借入金額 :2,500万円

- 金利 :2.5%(固定)

- 返済期間 :35年

- 返済方法 :元利均等返済

- ボーナス払い:なし

返済開始から3年後に100万円繰り上げ返済した場合、それぞれどれくらい軽減されるのかをみてみましょう。

| 繰上返済なし | 返済期間短縮型 | 返済月額軽減型 | |

| 総返済額 | 37,536,660円 | 36,379,775円 (▲1,156,885円) |

37,083,220円 (▲453,440円) |

| 返済月額 | 89,373円 | 89,373円 (±0) |

85,588円 (▲3,785円) |

| 残返済年数 | 32年 | 30年(▲2年) | 32年 |

返済期間短縮型の場合

月々の返済金額は変わらず返済期間を2年短縮することができ、残返済期間は30年となります。

その結果、本来支払う予定だった利息115万6885円分を軽減することが可能です。

この結果を総返済額でみると、繰上返済した100万円と軽減された利息分の約115万を合わせた約215万円が減ることになるため、繰り上げ返済の効果は、実際に支払った金額の2倍以上の効果をもたらすといえるでしょう。

返済額軽減型の場合

返済期間は32年のままですが、月々の返済額が3,785円減り8万5,588円となります。

軽減できる利息金額としては45万3,440円です。

この結果を同じく返済総額でみると、繰上返済した100万円と軽減された利息分の約45万円の合計約145万円の軽減が軽減されます。

トータルの支払金額を減らすという意味では、返済期間短縮型のほうが軽減されますが、月々の返済負担を減らすという効果は返済額軽減型にしかありません。

毎月の返済金額が減ることにより、繰上返済した効果を感じやすいかもしれませんね。

返済期間短縮型と返済額軽減型のそれぞれのメリットは?

金融機関により金額は異なりますが、繰上返済は繰上返済金額に応じた手数料を支払わなければならないため、自分が求めている目的に合った方法で慎重に選ぶ必要があります。

金融機関により金額は異なりますが、繰上返済は繰上返済金額に応じた手数料を支払わなければならないため、自分が求めている目的に合った方法で慎重に選ぶ必要があります。

せっかく繰上返済を行うのであれば、満足のいくものにしたいですよね。

2種類の繰上返済方法、それぞれのメリットを解説してきましょう。

返済期間短縮型のメリット

返済期間短縮型のメリットは、返済総額を大幅に減らせるという点です。

金利が変わらない状態で、金利分の利息として余分に支払う金額を小さくするためには、元金を減らす、あるいは金利のかかる期間を短くするという方法しかありません。

返済期間短縮型には、利息を減らすために必要なポイントである、元金の減額と期間短縮の両方が揃っています。

そのため、少しでも早くローン返済の重圧から逃れたい人や、できるだけ余分な支払いを避けたい人にとってメリットが大きい返済方法です。

ただし、返済期間短縮型はまとまった金額を繰り上げ返済しても月々の返済額が変わらないため、返済金額が減った実感が得られにくいのが欠点です。

完済するまで負担が減ったという実感がないままの可能性もあるため、注意が必要です。

返済額軽減型のメリット

返済額軽減型のメリットは、毎月の返済額が軽減できることで、負担が軽くなったことを実感しやすい点です。

トータルで支払う金額を少なくすること以上に、現状の負担感を軽くすることに重きを置きたい人にメリットが大きい方法といえます。

ただし、残返済期間が長い場合は、毎月の返済額は大きく変わらない可能性があります。

月の返済額の元本部分があまり減っていなければ、利息部分の減りも少ないため、返済期間短縮型と比べると、返済総額を減らす効果は低くなってしまいます。

しかし、減額幅は小さくても、家計の負担を減らしたい場合や、変動金利で返済額が当初よりも増えている場合などは、一定の効果があるでしょう。

繰り上げ返済を行うベストなタイミング

繰り上げ返済はいつ行うのがよいのでしょうか。

基本的に繰り上げ返済は、返済初期に行うのがもっとも効果的です!

毎月の返済金額は同じでも、金利分と元本分の割合は均等ではなく、返済初期は返済額の大半を金利分が占めているためです。

繰り上げ返済方法に限らず、早ければ早いほど良いのが繰り上げ返済です。

特に返済総額を大幅に減らせる返済期間短縮型は、金利が占める割合が大きい時期に、金利がかかる回数を少なくするのが効果的だといえます。

また、繰り上げ返済手数料がかからない金融機関の場合は、なるべく早い時期からこまめに繰り上げ返済を行うことが大切です。

しかし手数料がかかってしまう金融機関の場合は、ある程度まとまった金額を準備できてから行いましょう。

少額で頻繁に繰り上げ返済を行ってしまうと、手数料の金額が増え、繰り上げ返済で軽減される金利分よりも上回ってしまう可能性があるので注意してください。

繰上返済をする上で、必ず覚えておいてほしいことがあります!

繰上返済を行うための資金をつくるために、絶対に無理してはいけません!

住宅ローンは借入金額の大きいローンですが、金利自体は低く、状況により繰上返済のタイミングは慎重になる必要があります!

どのような点に注意した方が良いかは次の章で説明します。

繰り上げ返済の注意点

住宅ローンの繰り上げ返済はメリットになるケースが多いものの、中にはデメリットになるケースもあります。

住宅ローンの繰り上げ返済はメリットになるケースが多いものの、中にはデメリットになるケースもあります。

繰り上げ返済をするかどうかは、自分がどちらのケースに当てはまるかを確認してからでも遅くはありません。

住宅ローンは基本的に返済期間が長いため、長期間家計の負担になります。

長いスパンで住宅ローンだけでなく家計全体を見て、繰り上げ返済のタイミングを考えることが大切です。ここでは、繰り上げ返済の注意点について解説します。

手持ち資金がなくなる

住宅ローンの繰り上げ返済は、家計の負担を減らすために行うべきものです。

そのため、繰り上げ返済するための資金を用意することが、負担になるのでは意味がありません。

早く完済してしまいたいからといった理由で無理して繰上返済を行ったことにより、住宅ローン返済以外の部分で資金が不足する可能性も十分にあり得ます。

日々生活していれば、事故に遭ったり、ケガや病気をしたりするかもしれません。

急激な景気の悪化で会社の業績が落ち込み、収入が減ることもあり得ます。

子どもが成長するにつれて、必要な教育費の金額も変化していくでしょう。

ある程度まとまったお金を手元に置いておき、万が一に備えておくことが大切です。

余裕がないときに、手元の資金を繰り上げ返済に充てることのないように注意しましょう。

繰り上げ返済は、余裕があれば行った方がよいのですが、無理をしてまで行う必要はありません。

超低金利時代といわれている状況下では、元々の金利が低く、繰り上げ返済による軽減幅も小さくなります。

住宅ローンの金利は、自動車ローンなど他のローンの3分の1以下であることが多いです。

無理をして住宅ローンを繰り上げ返済するくらいなら、その金額を他の借り入れの返済に充てたり、万が一の出費に備えて現金を手元に残したりする方が家計の負担を減らすことにつながります。

繰り上げ返済手数料がかかる

金融機関により異なりますが、繰り上げ返済に手数料がかかります。

繰上返済手数料の金額は金融機関によりさまざまで、返済のタイミングや繰上返済する金額によって手数料が異なる場合もあります。

一部繰上手数料を無料にしている金融機関も増えてきてはいますが、全額繰上返済を行う場合、1回あたり数千円~数万円の手数料がかかると思っておいた方がよいでしょう。

特に、固定金利のローンを繰り上げ返済する際には、高い手数料がかかることが多いようです。

手数料が無料なら、資金に余裕ができたタイミングでこまめに繰り上げ返済することもできますが、1回の返済に数万円の手数料がかかるとなると大変です。

1回あたりの繰り上げ返済金額の下限を設けている金融機関もあるので、住宅ローンを借りる段階から、繰り上げ返済の可能性も念頭に入れ、金額の制限や手数料を確認しておきましょう。

住宅ローン控除期間中の場合は、控除額が減る

住宅ローン控除は年末の住宅ローン残高の1%が10年間、場合により13年間控除されます。

住宅ローン控除を受けている間に繰上返済を行うと、当然ながら住宅ローン残高が減るので、控除額が減ります。

よって、金利が高い人は繰上返済はなるべく早いタイミングで行った方が良いですが、金利が低い人の場合は無理をして住宅ローンの繰上返済をするのではなく、別の返済を優先したほうが良いでしょう。

また2022年の税制改正により、「住宅ローン残高の1%」と「1年間に支払う利息金額」のいずれか少ない方に控除額が変更されます。

住宅ローンが超低金利の現在の状況を考えると、多くの人の場合は「1年間に支払う利息金額」が控除されることが予想され、控除金額は減る可能性が高いです。

そのため、2022年以降に住宅購入を予定している場合は、余剰資金ができた際に住宅ローン控除を気にせず、住宅ローンを組んでから短期間の場合は繰上返済を行った方が効果を発揮できると言えます。

住宅ローンで悩んだら住宅ローンの専門家に相談しよう

住宅ローンは人生の中でも最大といってよいほど金額の大きい借り入れです。

住宅ローンは人生の中でも最大といってよいほど金額の大きい借り入れです。

借り方や返し方に悩むのも当然でしょう。

繰り上げ返済をいつ行い、いくら返済するかによって、トータルの返済期間や返済総額はもちろん、家計への負担感も大きく変わります。

また繰上返済を行うタイミングで、住宅ローンの借り換えを行うと総返済額が大きく減る場合もあります。

住宅ローンのお借り換えを視野に入れる場合、知識豊富な住宅ローンの専門家に相談しましょう。

いえーる 住宅ローンの窓口では、住宅ローンの専門家がお客様に寄り添い、住宅ローンの借り換えを無料でサポートしています。

住宅ローンで悩んだら、まずは気軽に相談してみましょう。

監修者からのコメント

昨今の低金利時代で住宅ローンの金利が1%以下になっていることが多くなっており、金利の中で最も低いのが、住宅ローン金利とも言われております。

その為、住宅ローンを返済するよりも、他の金利が高いローンを返済することが家計の負担を軽くすることが出来るケースもあります。

または、返済に充てず、繰上げ返済予定金額を運用にまわすというのも、選択肢の一つになります。

しかしながら、運用の場合は将来の運用実績が約束されている訳ではないので、

運用に回す場合には注意が必要ですが、運用益が今の住宅ローン金利よりも効果が高い場合には、運用に回すのも一つの手法となります。

世の中の金利市場とご自身の住宅ローン金利を比較することが、繰り上げ返済をするべきか否かというのが、判断材料の一つにしてみると良いと思います。

この記事を監修した人

株式会社フィナンシャルクリエイト

FP1級技能士・CFP認定者

鈴木 厚

不動産を活用した資産運用のコンサルティングを経験し、その後大手保険代理店で管理職を務める。

現在は独立系ファイナンシャルアドバイザーであるIFAとなり、ウェルスマネジメントとリスクマネジメントの両方の観点からコンサルティングを行う、お金の専門家として活動中。

⇒Youtube「お金の教育チャンネル」にて情報を発信

https://www.financial-create.co.jp/

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。