配信元ARUHIマガジン 住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。連載三回目は今まさに新築マンションを買おうか迷っている方へ、住宅ローンの視点から解説していただきます。

住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。連載三回目は今まさに新築マンションを買おうか迷っている方へ、住宅ローンの視点から解説していただきます。

こんにちは、ブロガーの千日太郎です。これから新築マンションを契約する場合、2020年3月前後の引き渡しとなることが多いです。結構先ですよね。 買いたいな…とは思ってもその時点の地価や金利がどうなっているか? 確固たることは言えません。

は、毎月翌月の【フラット35】金利を予想していますが、さすがに2020年以降の金利予想となると難しいです。

では、これから来年完成の新築マンションを購入する人は、エイや!で契約しないといけないのでしょうか? そんなことはありませんよ!

今後2020年までの住宅ローンをめぐる環境がどうなるか?ということを踏まえ、この新築マンションを買っても大丈夫なのか?住宅ローン借入額はいくらまでなら大丈夫なのか?という決断の肝があるのです。

今日は「日の住宅ローン無料相談ドットコム」に実際にあったリアルなご相談からのスピンオフ企画です。

こんにちは千日さん、このたび2020年3月完成5,000万円の駅徒歩5分の新築マンションを契約しました。2019年3月に契約したので消費税は8%、住宅ローン減税は10年です。

夫33歳 年収740万(手取り月収37万)、妻28歳専業主婦です。

今のところ、低金利の10年固定で金利上昇リスクを抑えつつ10年後にガッツリ繰り上げ返済をする目論見です。いかがでしょうか?忌憚のないご意見をお願いします。

ポイント1:来年の長期金利の動向はどこまで読めるか?

一般的に住宅ローンの金利は金融市場の長期金利に連動すると言われています。なぜなら住宅ローンを扱う機関の中で銀行は金融市場から資金を調達して融資し、その利ザヤで儲けているからです。

金融市場の長期金利が上がると銀行が資金を調達してくるときの金利が上がるということですから、私たちに融資するときの金利も高くなるのですね。

逆に金融市場の長期金利が下がると銀行が資金を調達してくるときの金利が下がるということですから、私たちに融資するときの金利を下げることができます。

その長期金利が今後どうなっていくのか?誰にも予測は出来ないんです。一応、セオリーのようなものは存在しますが、生き物みたいなもので必ずしもセオリー通りに動くとは限りません。

このため、私が公開している金利予想も含めて、世にある「金利予想」情報は話半分くらいの考え方で見ておく方がよいですね。

ポイント2:公的融資の【フラット35】の金利を参考にしよう

前述のとおり、住宅ローンの金利は長期金利に連動するのが基本です。そしてさらに民間銀行の金利はそこに銀行の営業方針が影響し、公的融資の【フラット35】の金利は政府≒日銀の金融政策が影響してきます。

ご相談者は、銀行の10年固定でシミュレーションされていますが、銀行の住宅ローンってその時々の営業方針によって、金融市場の金利の動きとは別の理由で金利を上げる商品もあれば下げる商品もあります。さらに、銀行の「営業方針」はオープンにはされません。

なので、今の時点から銀行の10年固定金利で2020年引渡しのシミュレーションを行い、それで購入可能かどうか判断するというのはお勧めしません。来月にはガラッと変わっていても、おかしくないからです。

そこで、千日がお勧めするのは、公的融資である【フラット35】の予想金利でシミュレーションをして購入可能かどうかを判断するという方法です。日銀の金融政策はオープンにされていますので、銀行の営業政策よりもはるかに読みやすいのですね。その理由は2つあります。

理由その1.日銀の「2020年春まで極めて低い金利水準を維持する」フォア―ドガイダンス

2019年5月の【フラット35】の金利は団信込みで1.29%です。この現時点の金利をベースとしてシミュレーションしておくことをお勧めします。

日銀は2018年7月の金融政策決定会合で「当分の間、現在の極めて低い長短金利の水準を維持することを想定している」、と政策金利のフォア―ドガイダンス(※)を採用して金利を上げないという固い意志表明をしています。

(※フォア―ドガイダンス…前もって将来の金融政策の方針を表明すること)

さらに、直近2019年4月25日の金融政策決定会合では金利の見通しを示すフォア―ドガイダンスについて、「海外経済の動向や消費税率引き上げの影響を含む、経済・物価の不確実性をふまえ、少なくとも2020年春ごろまで、きわめて低い長短金利の水準を維持する」、とする運営方針を賛成多数で決定しました。

日銀が期限を区切ったことにより、2020年春までの金利は今の低金利が続くということです。さらに「少なくとも」ということは、2020年春を越えても今の低金利が続く可能性もあるということです。

理由その2.【フラット35】は住宅金融のセーフティネット

もう一つの理由は【フラット35】が公的融資だからです。

もともと【フラット35】は、住宅金融のセーフティネットとしての位置づけなのです。広く国民が住宅を購入できるようにすることがその設立主旨なのです。そのため、民間の住宅ローンが借りにくい人でも申し込みできるようになっています。

例えば持病が理由で団信に加入できない人は民間金融機関で住宅ローンを借りることが出来ませんが、【フラット35】ならば団信不加入でも申し込みできます。

また、就業形態が非常勤であったり派遣社員であったりするとメガバンクでは審査でかなりのハンデとなりますが、【フラット35】ではそのようなことはありません。

日銀が今の低金利を継続するという前提であれば、【フラット35】も今の金利水準で継続するということが言えるのですね。

ポイント3:2020年完成予定の新築マンションを購入するシミュレーション

「が教える住宅ローンの基本のキ」では、4つのルールでシミュレーションすることをしています。

2.返済額が一定になる元利均等返済方式

3.シミュレーションの金利は全期間固定金利=今の【フラット35】金利

4.定年時のローン残高は1,000万円以下

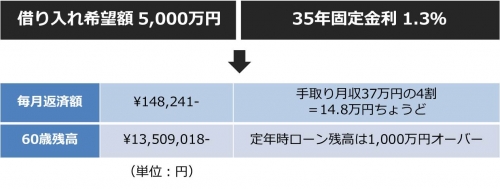

この固定金利に今の【フラット35】の金利を当てはめます。今回は、四捨五入して1.3%として、今回のご相談者のケースを当てはめてみましょう。

注:満33歳からスタートして27年後に60歳になるとしました

毎月の返済額はちょうど手取り月収の4割ですが、定年時の住宅ローン残高が1,000万円をオーバーしています。けして余裕のある借り入れとは言えないです。

ポイント4:60歳残高が1,000万円を超える場合の返済計画

そもそも、60歳残高を1,000万円以下にすることをお勧めしている理由は、収入のある現役のうちに、退職金に手を付けずに完済するためです。

1,000万円という金額は一般的なサラリーマンの年収を超える金額ですから、1,000万円であっても安全とは言えないのですが、それを超えているということです。

ですので、住宅ローン減税のある当初の10年(又は13年)で少なくとも60歳残高と同じ金額を繰り上げ返済資金として、貯蓄することをお勧めします。

10年(又は13年)は住宅ローンの折り返し地点です。そこでゴール地点の残高である1,350万円のキャッシュが手元にあれば、完済できるという自信につながります。

まとめ

具体的な住宅ローンの商品をどれにするのか?ということは、契約の段階ではまだ決めることではありません。

しかし、契約の時点で、来年の自分が幾らの住宅ローンが借りられるのか?また、どの住宅ローンならば無理なく返せるのか?をある程度の確度で確認しておかないと、ハンコを押すのは恐いですよね。

それを確認するには、銀行の住宅ローン金利ではなく、公的融資の【フラット35】の金利でシミュレーションすることをお勧めします。

銀行の変動金利などよりも高い金利ではありますが、その代わりに35年固定ですので金利変動リスクを想定せずにシミュレーションできます。また今であれば、2020年春までは金利が上がらないという日銀のアナウンスによって、金利予想の確度がある程度高まっていると言えるでしょう。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。

【関連記事】

“住宅ローンに不安”“審査落ちを経験”でも【フラット35】で家を買えた人の体験談まとめ

配信元:ARUHIマガジン

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。