配信元ARUHIマガジン

消費増税から1週間がたちました。「事前にしっかり買いだめをして今は節約中」また「キャッシュレス決済の5%還元でむしろ値下げになっている」という人も多いでしょう。

とはいえ、消費税はこの後ずっと継続して10%払い続けることになります。これに対してポイント還元は2020年6月で終わりですよね。また、企業側のステルス値上げ(こっそり値上げする)ケースもあります。値段を上げなくても内容量を減らして実質値上げという手です。

ジリジリと家計にダメージが与えられることは否めないでしょう。ならばこちらも、長期的に確実に支出を減らす対策が必要です。

今日は住宅ローン専門家として消費増税後の住宅ローンの借り換えでどれだけ消費増税後の家計が助かるのか、分かりやすく解説します。

一般的な家庭に対する消費増税の負担増は毎月3,517円

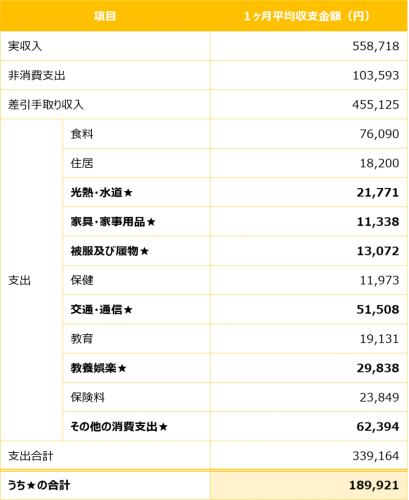

まずは、消費増税が一般的な家庭の家計にどれほどの影響を与えているのか、シミュレーションしてみましょう。平均的な家庭の収入や支出の内容については、総務省統計局の「家計調査」を利用します。

利用したサンプルは2018年(平成30年)二人以上の世帯のうち勤労者世帯です(年収670万円)。増税前の直近1年の平均ですね。

下表の支出項目のうち★を付けたのが消費増税によって消費者負担が8%から10%に増加する費目です。

出典:総務省統計局 家計調査(家計収支編)時系列データ(二人以上の世帯)(https://www.stat.go.jp/data/kakei/longtime/index.html)より、が編集

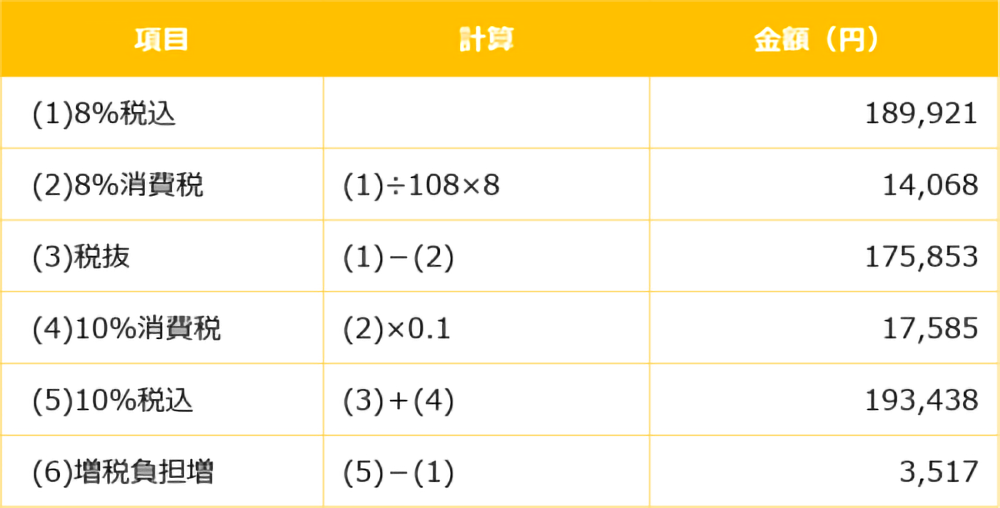

★の計189,921円は調査当時に8%の消費税であったわけですね。これが10%になるとどうなるか? 計算してみました。

増税による負担増は毎月3,517円という計算になりました。

これを見て「なんだそれっぽっち」と思う人もいるでしょうが、これが自分のお小遣いになるならぜひとも欲しいお金ですよね。しかも、これはこれから生きているかぎりは、ずっと継続して確実に増える支出なのです。

毎月3,517円なら1年(12ヵ月)で42,204円です。

1年42,204円なら10年で422,040円です。

これからは人生100年といわれていますが、現在47歳の私が100歳になるまでの53年ならば2,236,812円です。

そのころにはさらに消費税が上がっている可能性もありますが、この確実な支出に対抗するのが住宅ローンの借り換えです。

住宅ローン借り換えで長期間にわたる利息負担を減らすことができる

住宅ローンの金利は、日々変動している金融マーケットの長期金利の影響を受けて上がったり下がったりしているのですが、ここ最近の長期金利は米中対立や世界経済への先行き不安と、欧米の中央銀行の利下げによってこれまでにないくらいのレベルに下がっているのです。

でも、既に住宅ローンを借りた人はその実行時点の店頭金利のまま変わらないため、いくら金融マーケットの金利が下がってもその恩恵を受けることができず、高い利息を払っているわけです。

ならば、今の低い金利に借り換えることで、残りの期間にわたって利息の負担を減らせるのですね。住宅ローンの期間は最長35年ですから、何十年という長い期間の支出を減らせます。

借り換えメリットがあるのはどういうケースか?

は、借り換え費用を払っても総額で支払が少なくなることを借り換えメリットと呼ぶことにしています。借り換えメリットがあるかどうかは、以下の4つの要素によって決まります。

・借り換えにかかる費用:安いほど借り換えメリットが出やすい

・借り換え時のローン残高:多いほど借り換えメリットが出やすい

・借り換えから完済までの期間:長いほど借り換えメリットが出やすい

・金利の引き下げ幅:大きいほど借り換えメリットが出やすい

たまに「住宅ローンを借りたばかりだから、借り換えてもメリットはないと思います」と言う人がいますが、逆です。借りたばかりのタイミングは、ローン残高が多く、完済までの期間が長いので、むしろ借り換えメリットが出やすいのです。

また今は【フラット35】の金利が史上最低金利にまで下がっています。超長期固定金利の【フラット35】への借り換えによって、メリットが出るならば、節約金額も固定されますから長期間にわたって確実に支出を減らすことができますね。消費増税による負担増への対策にはうってつけなのです。

1年前に【フラット35】を借りたばかりでも借り換えで88万円得する

実際にどれだけ借り換えメリットがあるのか? 今のリアルな金利でシミュレーションしましょう。

例えば、今から1年前の2018年10月の【フラット35】金利は1.41%でした。

2019年11月の【フラット35】の予想金利を1.11%で借り換えればどうなるでしょうか?

・当初の借り入れ条件は35年返済で、元利均等返済、ボーナス払いなし

・借り換え時点の住宅ローン残高は3,000万円とする

・借り換え後も当初の借り入れ年数とし、繰り上げ返済せずに完済する

(単位:円)

毎月の返済が4,312円少なくなります。消費増税の毎月負担増の3,517円よりも返済額の軽減のほうが大きいですよね。固定金利から固定金利への借り換えですから、これが残り34年間ずっと確定するのです。

しかし、借り換えには少なからず費用がかかります。新たに借りる金融機関で融資手数料を払うほか、契約書の印紙税、抵当権設定のための登録免許税、司法書士の報酬など保守的に多めに見積もってざっくり87万円ほどかかると見積もりました。

そして借り換え費用もひっくるめて残り34年でどうなるか? 計算したのが下の表です。

(単位:円)

87万円もの借り換え費用を払ってもその後完済までの返済額が約176万円少なくなるのでトータルで88万円も支払が少なく済むのです。

10年前に【フラット35】を借りた人は借り換えで578万円得する

1年前というのは、ちょっと極端なケースですので10年前に借りた人になるとどうなるか?やってみましょう。

今から10年前の2009年10月の【フラット35】金利は2.64%でした。2019年11月の【フラット35】(買取型)の予想金利1.11%で借り換えた場合のシミュレーションです。

(単位:円)

毎月の返済が22,184円も少なくなります! これは10年前の金利が高すぎたからです。消費増税の負担とは関係なく、すぐにでも借り換えるべきですね。

(単位:円)

トータルで578万円も支払が少なく済むのですね! これは凄いです。【フラット35】への借り換えは、昔はできなかったのですが、現在は可能になっていますので、知らない人がいたら教えてあげてくださいね。

まとめ~金利が下がっているときに借り換えることで家計を守る

住宅ローンは契約です。なので、契約した当時の条件で金利が決まり、その後ずっと完済までその当時の条件に縛られるということになります。

住宅ローンを家賃と同じように考え、毎月決まった金額を払いつづければよいというのも一つの考え方ではあります。ちゃんと払っている限り、家を取り上げられることはありませんからね。

しかし、マーケットの金利が下がっているということは、それだけ景気が後退しているということであり、自分の収入が減ってしまうリスクもあるのです。収入が減ると定額の家賃のように考えていた住宅ローンの負担が相対的に大きくなってきますよね。

景気が後退している要因の一つには、この2019年10月の消費増税の影響もあるはずです。ならば自衛手段として節約だけでなく、低金利の住宅ローンに借り換えて固定費の負担を減らす方向にも目を向けるべきなのです。

住宅ローンを借りた後も、たまには住宅ローンの金利動向と家計をチェックし、定年までに完済できるペースで貯金が貯まっているか? 今は借り換えすべきかどうか? を定期的に確認してくださいね。

【関連記事】

住宅ローン【フラット35】の借り換え経験者を分析! どのくらいの“金利差”で借り換えた?

配信元:ARUHIマガジン

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。