株式会社日本総合研究所チェアマン・エメリタスの高橋進氏とiYell株式会社代表取締役社長兼CEOの窪田光洋が対談。2019年10月からの消費税10%引き上げに伴い、人々の普段のライフスタイルがどう変わっていくのか。今のうちにやっておくべきこととは。そして住宅を購入するべきタイミングについて、両者が意見を交わした。

今のうちにやっておくべきこと

窪田

窪田

消費税増税が控えている今だからこそやっておくべきこと、やる必要もないことなどあると思うのですが、どういう分け方をすればよいでしょうか?

高橋

高橋

一番は焦らないことじゃないですか。前回の2014年4月に消費税を上げたときも住宅と自動車に関しては相当駆け込み需要が出ました。

駆け込み効果で増税前はいろんなものが値上がりして、増税後は逆にいろんなものの値段が下がりました。家電は増税後の方が安かったりしたんです。

窪田

窪田

それは消費税込みで考えた場合ってことですよね?

高橋

高橋

そうです。つまりすでに住宅を購入しようと考えている人は、増税は気にせず今まで通りに進めればいいと思います。増税するからといって慌ててプランをつくって駆け込む必要はないんじゃないでしょうか。

政府は消費税が上がった後も、住宅の購入や住宅ローンを借りるのが不利にならないように、いろいろと制度の設計をしていますし。

窪田

窪田

消費税増税の影響を受けるものといえば車や住宅だと思っていました。でもそれらも焦る必要がないのであれば、そもそも増税前にやっておくべきことがないということですよね。

高橋

高橋

そうですね。前回は消費財を買いだめされた方がいると思います。でもその結果として、むしろ増税してからの方が消費財の値段は下がったんですよね。

つまり買いだめした人は損したんです。みんなで買いだめをしない動きをとれば、その反動による不景気は防げるのではないでしょうか。

日本と世界で違う消費税の考え方

高橋

高橋

今回は政府が価格設定についても変えました。

以前は消費税引き上げの時点で、企業は消費税分を上げて表示をしていましたが、今回は値段がいつ上げ下げしてもいい、つまり価格の自由設定ができるようになったんです。したがって買う時期で値段の変動がないものが多くなると思います。

こうやって消費税が上がるからといって買いだめしたり、大騒ぎするのは日本だけなんですよ。

ドイツは価格設定が自由化されていますから、駆け込みはないですし、イギリスは消費税が二桁ですけど、そもそも内税なので変動が分からないんですね。消費税と価格はリンクしていないので駆け込むこともないんです。

窪田

窪田

イギリスの内税の話が出ましたが、日本も昔は税込価格でしたが、見た目はそれと同じということですか?

高橋

高橋

そうです。これから先、消費税が10%以上になった場合、計算が面倒になるので内税表示や総額表示に変わっていくんじゃないかなと思います。

窪田

窪田

もっと言えば税込みという日本語もある意味おかしくて、内税も外税も関係なく、そもそも税は裏で企業が払うものであって、消費者が払うものではないということですよね。

高橋

高橋

まさしくその通りです。日本人は消費税を個人が払うものと思っています。しかし、外国では個人から何%取ろうが消費税は企業が払うものであって、負担者は企業だという考え方が当たり前なんですね。

窪田

窪田

この話について僕の中でしっくりきた体験談があります。最近北欧に行ってきたんですけど、お店に入ってメニューと金額が書いてあって、ウェイトレスさんに、税別ですか?税込みですか?と聞いたら、なかなかはっきりした答えが返ってこなかったんです。

外国ではそもそも税金に対する概念があまりなかったから、消費者側も消費税を意識していなかったんですね。

高橋

高橋

計算しようとしても、細かい数字に関してはいちいち計算できないし、表示するのも面倒ですしね。

窪田

窪田

消費税がかかっているということよりも、総額で高いか安いかということなんですよね。すごく分かりやすいです。一方、日本では税込み、税抜きとかやってるから、いざ増税になった時に大騒ぎになってしまうんですよね。

高橋

高橋

とはいえ、自動車や家に関してはそれなりに値段がしますから、1%変わるだけでも数十万単位で変わってしまうので気になる気持ちは分かります。でも一般の消費財に関しては気にする必要がないんじゃないですか。

それと日本では今後も消費税が上がっていくでしょうから、いつ買えば得かという考え方自体無くしていいような気がしますけどね。

窪田

窪田

たしかにそうですね。

政府が考える景気が落ち込まないための大きな絆創膏

窪田

窪田

増税が今後何度も繰り返されていくと、政府の増税対策自体もなくなっていくのでしょうか?

高橋

高橋

そうですね。第二次安倍政権になって6年経ちますが、前回消費税を上げた2014年は駆け込みの反動で景気が悪くなりました。

反動減がなくなれば元に戻るはずですけど、その時は戻りませんでした。3年以上に渡って消費が弱くなったままだったんですよ。

そういう意味では、国民は消費税が上がるということにまだ慣れていなくて、どうしても過剰に反応して、後々の消費を控えてしまうという傾向にあります。そこは政府が気にせざるを得ないところです。

窪田

窪田

なるほど。増税の痛みを払拭するのに重点を置いているんですね。

高橋

高橋

はい。だから今回も消費税を2%引き上げますが、その部分の大半は軽減税率適用、あるいは、子育てに返したりして、実質的な私どもの負担はそれほど大きくありません。それにも関わらず、その小さい負担部分にももう一度景気対策をやります。

景気対策を込みで見ると2019〜20年は実質負担が帳消しになるぐらいに政府は気を使っているんです。それは、前回のように景気が落ち込むのが怖いからです。でもこれはあまりいいことではないんですね。

窪田

窪田

そうですね、絆創膏みたいなものですよね。

高橋

高橋

おっしゃる通りです。消費税を上げて一時的にはギクシャクするかもしれないですが、自然に戻っていく、というのが理想です。

景気を回復させるために、景気対策を何度もやってたんでは、消費税を上げて税収が増えても1、2年はその分を食ってしまうので、意味がありません。

窪田

窪田

でもそれぐらい前回に強いトラウマがあるんですね。

高橋

高橋

過剰ととも思えるぐらいの景気対策、消費税対策をとって臨もうとしているんですね。

増税で一番影響を受けるのは若年層?

窪田

窪田

2014年の増税の方が、今回に比べて対策は少なかったんですか?

高橋

高橋

実はですね、前回は3%も上がったので対策も結構やりました。ただし、社会保険料とか、税以外も上がったんです。結果としては国民の負担は相当大きかった。つまり、実質的な負担という意味では今回の方が圧倒的に小さいです。

ただ消費税は全国民が対象ですが、今回恩恵を受けるのは子育て層など限られた人なので、税を取られる人と恩恵を受ける人が一緒じゃないんです。例えば高齢層であったり、家庭を持っていない若年層には受ける恩恵がないとなると、彼らの消費は少なくなってしまう危険性はあります。

窪田

窪田

これからは子育てに対してのケアなど、下がっている出生率を上げないといけないと考えると正しい選択ですよね。

高橋

高橋

団塊の世代の方が後期高齢者になり始めるのが2022年からと言われていて、それからその方達の医療費や介護費用がどんどん増えていきます。

言い換えるとその分の社会保障負担が増えていきます。それを今政府は、消費税で賄おうとしているわけです。

そうすると相当の率で消費税を上げないと賄えません。若い人たちの所得の中から消費税が増えていきます。そうなるとどうしても消費に影響は出てますよね。

その取られた分が全部高齢者の手元に集中する、というのは耐えられないでしょう。こういった理由から子育て層にも少し配分しようとなったんです。それで少し政策がよくなったとは思います。

窪田

窪田

若年層は未来に不安を抱えながら生活をしているようで、高齢者の方がどちらかというと自宅も含めて資産も持っている気がします。

高橋

高橋

そうですね。そういうことも含め政府は2、3年の間に高齢者への給付と負担のあり方の見直しをしなければなりません。

そうしないと若い人たちは納税しても自分の年金はどうなるか分からない、分からないから将来の不安は消えない。その将来の不安を消すことが政府の務めだと思います。

窪田

窪田

確かに将来不安が消えないと消費も増えないですしね。

増税に向け、住宅を購入するタイミングはいつなのか?

窪田

窪田

先ほどのお話だと住宅の購入のタイミングも特になく、焦らずに購入するのがいいんですかね?

高橋

高橋

そうですね。ただ現時点で住宅を購入しようと思っている人はいますよね。そういう人は増税前に住宅ローンを組んだ方がいいでしょう。手数料なども上がりますからね。

もともと購入する予定がある人は10月1日に上がる前に精算を済ませましょう。これに対して特例がありまして、半年前までに契約していれば、引き渡しが10月1日を過ぎていても認められます。つまり、手当の手続きは早めにしておけば、支払いや借り入れで焦ることはありません。

窪田

窪田

いずれにしても、予定があれば、の話ですよね。

高橋

高橋

そうですね。繰り返すようですが、焦って住宅の購入をすることはおすすめしません。

窪田

窪田

政府は増税後も購入がしやすいよう、すまい給付金を準備しているんですよね。

高橋

高橋

そうなんです。政府としては、増税前の駆け込みを防止したいので、今回は増税後も全然損しませんよという制度設計をはしています。それがすまい給付金と住宅ローン控除です。

前回の家電の件のように増税後に値段が下がる可能性もあるので、そういう意味では増税後に家を買うという選択肢も十分あると思います。自分のケースに応じて効率よくシミュレーションした方がよいですね。

窪田

窪田

結論としては場所とか、買うものとか、年収とかによってどっちが得か損かは人によって違いすぎるので、自分で調べるべきだということですね。

高橋

高橋

買うか買わないかは別として、こういうのは一つのきっかけなので家を買うこと、それから住宅ローンを組むことを勉強していいと思います。いざ欲しい物件が出てきたときに、その時になって勉強しても間に合いません。

やはり、買うことを想定して一回シミュレーションした方が確実に満足度が高いでしょう。住宅は住み替えをしたとしても一生で2度、3度の大きな買い物ですから、ちゃんと勉強して買った方がいいと思います。

社会の動きに伴って新たな家の買い方が求められている

高橋

高橋

あとは、需要側の要因でいうと、働き方改革もあって共働きが増えていますよね。できるだけ会社の近場に住みたいというニーズが都心部のタワーマンション建設に繋がったとは思います。

ただ最近は、必ずしも本当の都心でなくてもいい、23区の周辺部の方がむしろ割安感があっていいという考えの人が増えている気がします。

窪田

窪田

そうですね。最近聞いた話だと、とあるマンションデベロッパーさんが販売したマンションの面積が過去で一番狭かったそうです。

それは子供が少なくなっていたり、DINKS(Double Income No Kids2収入、子供なしの頭文字などを並べたもの)という人もいると思いますが、今までの面積のマンションだと、高すぎて買えないという事実があるんだと思います。

またどこかのアンケートで子供を作らない理由は、将来の不安が大きいという理由が大半だというのを見たことがあります。

高橋

高橋

その通りだと思います。僕らが20、30代の頃は、給料は増えて当たり前だと思ってましたから。そういったことから住宅ローンで大きな借金をしてもいずれ返せると思っていたし、子どもも1、2人ぐらいなら十分な生活ができていました。今はもう様変わりですもんね。

窪田

窪田

新しい家の買い方っていうのを模索していかなければいけませんね

社会の動きに合わせた物件選びを、専属アドバイザーと一緒に進めてみませんか?

家探し・家づくりまで「専属アドバイザー」に無料で相談!

今回の増税後、次に増税するタイミングと増税額の予測

窪田

窪田

今回の増税後、先ほど出たように10%で終わることはおそらくないと思っています。

第一生命経済研究所の記事によると、最終的には17%~19%になるなどの話が出ていますよね。

高橋

高橋

さらに5~10%上げるべきだと言いますよね。先ほど申し上げましたけど、まだこれから高齢者向けの給付が増えていて、そこがピークアウトするまでは消費税か他の税、いずれにしても国民の負担を増やさざるを得ないです。

だから今後も消費税増税をやるという議論があると思います。ただ消費税だけで賄おうとすれば、絶対20%弱ぐらいまでは上げるでしょうね。

窪田

窪田

そうなると、さらに国民の消費は冷え込みそうですね。

高橋

高橋

いずれにしても長い目で見れば確実に上がっていくことになるでしょう。ただ、その時に高齢化だからといって医療や介護に支出が膨らむのを放置しながら増税していくと、とめどなく増税する必要が出てくるのです。

例えば15%なら、15%以上消費税を上げないようにするには社会保障の改革が必要になってきます。医療とか介護の改革をどこまでできるかが大事だと思います。

窪田

窪田

つまり本質は「高齢者」とどう向き合っていくかにあるということですよね。

高橋

高橋

おっしゃる通りです。これからどんどん高齢者が増えていきます。その裏返しで、もう一つ重要なのが働く人の数がどんどん減っていることです。

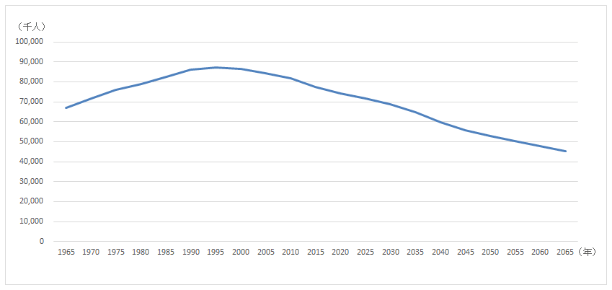

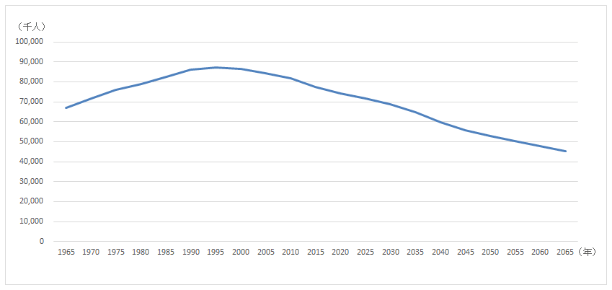

生産年齢人口の推移

【参考】総務省『平成29年版 情報通信白書のポイント』

高橋

高橋

また、少子化が続いているってことは、これから生産年齢人口といわれる働き盛りの人がものすごい勢いで減っていくということなんですよ。

増税するということは、要するに減っていく生産年齢人口の層に負担がかかっていくということでもあります。よく「何人で高齢者を支えていく」っていう話がありますけど、将来的には1人が1人を支えなきゃいけなくなってしまうぐらい重たくなってしまいます。

窪田

窪田

1人1人の負担が重くなります。ただ、短時間で人は増やせないですね。

高橋

高橋

そうですよ。子供を増やせばいいだろうって言いますけど、今増やしたところで、その子供たちが働けるようになるまで最低20年はかかります。

また出生率を人口増加に繋げようとしたら50年はかかります。つまり、出生率を上げたとしても効果が出てくる2060年ぐらいまでは人口は減り続けます。ただし、団塊世代が後期高齢者になるのが2022年からなので、そこから20年くらいすればほとんどの方は亡くなります。

そうすると医療・介護の負担は減りますが、働く人も減ってしまいます。ここから25年位が非常にしんどいところです。ただ、もっと先まで考えれば、今から一生懸命出生率を増やすこと、子供を産みやすい環境を作ることがものすごく大事になんですけど、効果が出るのは50年60年と先なんですね。

健康維持や病気の予防で財政は健全化する

窪田

窪田

確かに。そうやっていろんな各論としての問題がある中で、一番の本質的な問題はなんだと思われますか?

高橋

高橋

それは繰り返しになりますが社会保障を改革することだと思います。社会保障を良くするには医療と介護の改革が重要です。医療と介護面で大切なのは「病気にならないこと」と「重症化しないこと」です。今、医療と介護の世界では健康作り・予防が大切だと言われています。病気になってからでは遅いんです。

例えば、糖尿病になっても人工透析になるかどうかによって医療負担が全然違います。糖尿病になっている人、なりかけている人は多くいらっしゃいます。しかし、重症化して人工透析になった途端に年間最低でも500万円くらい負担が増えるんですよ。

窪田

窪田

結局それらの金額は税金で支払っていますね。

高橋

高橋

そうです。個人の負担はその3割、あるいは自己負担の上限があるのでほとんどは保険料と税金で賄われます。だけど人工透析になる手前で止まればその負担ないわけですよね。それを防ぐためには重症化させない、またそもそも糖尿病にならないことです。

予防としては30、40代の時からできるだけ健康維持に努め、病気になっても重くならないようにすることだと思います。

窪田

窪田

例えば、予防に力を入れることで重症化が遅くなったけど、結局10年後にまた重症になった場合はどうなるんですか?

高橋

高橋

所詮どこかで病気になってお金がかかるなら同じでは?ということですよね。これに対しては健康寿命がどれだけ長いかというのが大きなポイントだと思います。医療費だけでなく人生の意味も含めて健康状態を維持をしていくことです。

例えば治らない病気は終末期医療などで無駄に延命しないことですね。誰もがガンなどで最後は医療費がかかりますけど、そこをできるだけ短くします。人生寿命と健康寿命は10年差があるって言いますけど、そこをできるだけ短くするっていうのが大きいと思いますね。

窪田

窪田

子どもは親の介護の時間が長いと疲れてしまいます。子どもの人生自体にも負担になっていていきますもんね。

高橋

高橋

本人だけじゃなく家族の人生を考えたときにやっぱり爺さん、婆さんが元気でいることが大事です。クオリティオブライフということまで踏まえて考えると、健康維持は予防が重要だと思いますよね。

窪田

窪田

病気を回復させる医療費とソフトランディングさせる医療費は、必ずしも一緒じゃないと僕は思いますけどね。回復させる医療の方が大変だと思います。

高橋

高橋

そうですね。やはり年とともに、1つの病気だけではなく、いろんな病気になるので、1つの病気が回復しても、ずっと入院を続けなくてはならない場合もあります。いろんな病気が一緒に出てくるリスクが大きいからなんですね。

年を取ったら1つや2つの病気を抱えることは仕方ありません。だけど、そこをちゃんとケアしておけば、そんなに重症化しないでいられます。

その逆で、悪くなれば入院する。ある程度回復すると家に戻ってくる。でも家に戻ってきたことろで介護状態。しばらくすると、またどこかが病気になって入院する。これを繰り返したら、とてもじゃないですが、クオリティオブライフができないです。

でも、実際に重症化しちゃうと、そういう状況になってしまうケースが多いですね。

窪田

窪田

そうですね。このクオリティオブライフを追求する事自体が周りへのプラスの影響や本人の労働する年齢の長期化など、いろいろな効果が出そうですね。

高橋

高橋

そうですね。政府もよく人生100年時代と言っていますけど、20歳過ぎで教育を終えて、65歳まで働いてもし100歳まで生きるとしたら、余生が35年あるじゃないですか。

お金があれば、こんなに素晴らしいことないですよ。でもお金がなかったら、大変な人生になります。したがって65歳ではなく、その体力と気力があるうちは何歳でも働けるような選択肢を用意しておくことです。

私は今66歳なのでそういうことを考えるようになっています。自分の同級生はだんだん会社を辞めて遊んでいますよ。ただ、2〜3年も経つと「やはり社会に貢献したい、できれば働きたい」とか言い出すんですよ。

60歳、70歳になっても社会とのきずなをずっと持ち続けられるような生き方が必要だと思います。

株式会社日本総合研究所 チェアマン・エメタリス

高橋 進(たかはし すすむ)

プロフィール

株式会社日本総合研究所チェアマン・エメリタス

高橋 進(たかはし すすむ)

1976年、一橋大学経済学部卒業。株式会社住友銀行を経て、株式会社日本総合研究所へ。2007年理事長就任。2018年から現職。2013年から18年まで内閣府経済財政諮問会議議員。

「ワールドビジネスサテライト」(TX)など、メディアでもみられる、分かりやすい経済についての解説は、講演でも顕在です。日本や世界経済の現状を踏まえ、その展望や今後の企業経営の方向性をご提案します。

iYell株式会社 代表取締役社長兼CEO

窪田 光洋(くぼた みつひろ)

プロフィール

1984年、神奈川県生まれ。青山学院大学経営学部卒業。2007年に新卒でSBIグループのモーゲージバンク(証券化を資金調達手段とする住宅ローン専門会社)に入社。2012年SBI大学院大学にて経営学修士(MBA)を取得。その後最年少で執行役員に就任、住宅ローン商品の組成から販売、審査、債権管理等住宅ローンのすべてのフェーズにおけるトップを歴任。2016年に独立し、iYell株式会社を設立。

合わせてこちらの記事もご覧いただくことをオススメします。

竹中平蔵に聞きたい「少子高齢化に伴い、高齢化社会のあり方とは!? 」〜竹中平蔵 X 窪田光洋

この人に聞きたい Vol.01「キャッシュレス社会がもたらすライフスタイルの変化とは!? 〜崔真淑 X 窪田光洋」

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。

住宅ローンに関するご相談はコチラ