住宅ローンを組むときに必ず通らなければならないのが、事前審査と本審査です。

住宅ローンを組むときに必ず通らなければならないのが、事前審査と本審査です。

せっかく夢のマイホームを手に入れようとしても、審査をクリアできないと住宅ローンを組むことができず、お金も借りられません。

住宅ローンの審査では「事前審査」と「本審査」という2つの審査があります。

それぞれどのような違いがあるのか、またどのような場合に審査に落ち、どのような場合に審査に通りやすくなるのでしょうか?

今回は、これから住宅ローンを組もうと考えている人向けに、事前審査と本審査をクリアするための方法を詳しく紹介します。

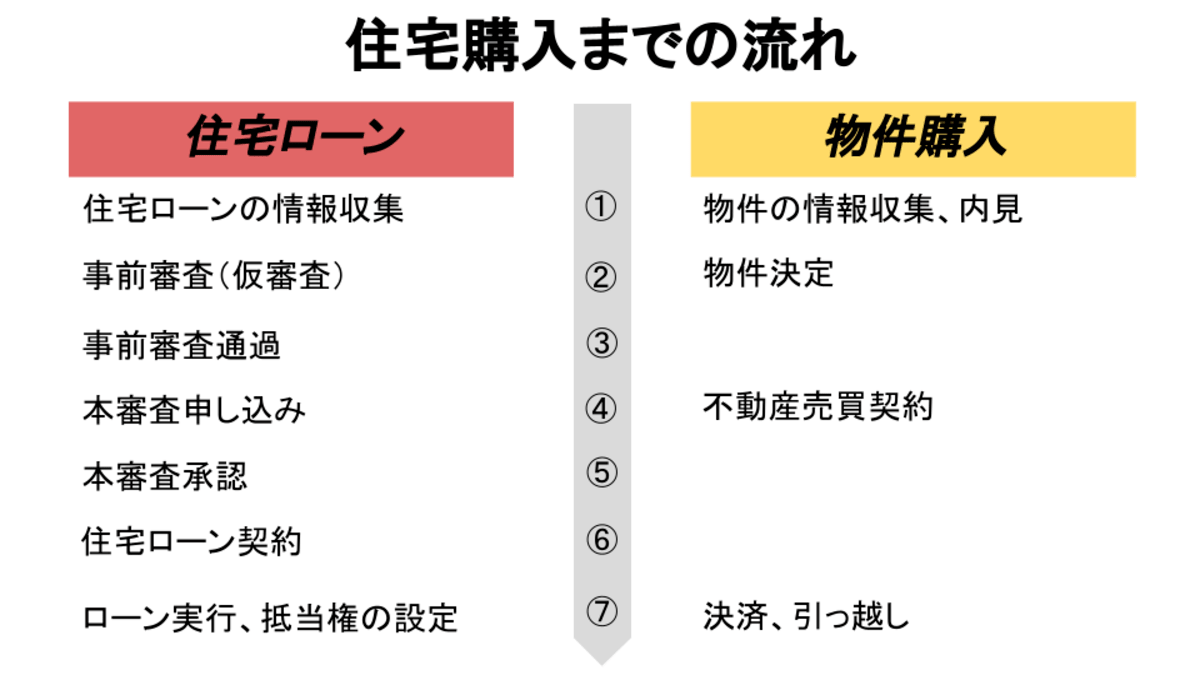

住宅ローンの流れ

住宅ローンの借り入れ手続きは、物件の購入と並行して行うのが一般的です。

住宅ローンの借り入れ手続きは、物件の購入と並行して行うのが一般的です。

まず、金融機関を比較したり情報収集をしたりして、どこの金融機関で住宅ローンを借りるかを検討します。

決めた金融機関に直接相談して、手続きを進めていくか、物件の購入時に不動産会社などから提携ローンを勧められて、手続きをするケースもあります。

続いて、金融機関に対して必要書類を提出すると、まずは事前審査(仮審査)、その後に本審査へと流れます。

事前審査をクリアして本審査も承認されると、晴れて住宅ローンの契約へと進むことができるのです。

その後、抵当権の設定などの手続きを経て、最終的に融資が実行されます。

契約者の口座に振り込まれた物件の購入資金を不動産会社などへ支払うことで、物件の引き渡しが完了します。

一般的には融資が実行された翌月か翌々月から住宅ローンの返済が開始します。

事前審査(仮審査)、本審査ってなに?

住宅ローンを借りるためには、事前審査(仮審査)と本審査の両方をクリアする必要があります。

では、事前審査と本審査にはどのような違いがあるのでしょうか。

どのような点を審査されるのかも含めて、詳しく見ていきましょう。

事前審査(仮審査)とは

事前審査(仮審査)とは、本審査の申し込みに進む前の簡易的な審査のことです。

購入したい物件が決まった段階で行われるのが一般的で、金融機関から求められる情報に回答する必要があります。

提出書類は、申込書や本人確認書類のほか、源泉徴収票や確定申告書などの収入を証明する書類、購入したい物件の資料、他に借り入れがある場合はその書類などです。

事前審査は住宅ローン審査ではありますがスピーディーに行われることが多いため、一般的に3日~1週間程度で結果が出ます。

「返済能力があるかどうか」を中心に審査され、個人信用情報機関に照会して過去の借り入れ内容などもチェックされます。

住宅ローンを組むにあたり適性があるか、について短期間で最低限の審査をするのが事前審査の位置づけといえるでしょう。

本審査とは

住宅ローンの正式申込み後に行われ、事前審査でクリアしたものを最終確認をするのが本審査です。

売買契約などを交わした後に行われるのが一般的で、本審査に通るといよいよ住宅ローンの契約へと進めます。

本審査は、金融機関と保証会社によって行われ、審査結果は1~2週間程度で出ることが多く、事前審査よりも時間を要します。

また、提出書類は仮審査の時に提出したものにプラスして収入や実際に物件を購入することを裏付ける書類が必要となります。

例えば、課税証明書や納税証明書、物件の売買契約書等の写しなどですが、審査状況により、さらに詳細な資料が求められるケースもあります。

事前審査で確認した「返済能力の有無」が本当に正しいのか、また「物件の担保価値」や「団体信用生命保険に加入できるか」など、より詳しく審査されます。

このため、事前審査は通っても本審査で落ちてしまうケースも少なくありません。

事前審査は通ったが本審査は落ちた!なぜ?

事前審査はクリアしたものの、本審査で落ちてしまう理由にはどんなものが考えられるでしょうか。

事前審査はクリアしたものの、本審査で落ちてしまう理由にはどんなものが考えられるでしょうか。

本審査に落ちないためにも、事前によく確認しておきましょう。

事前審査の後に別の借入が増えた

事前審査や本審査では、年収に対する返済額の割合を示す「返済負担率(返済比率)」 が規定の範囲内に収まっているかチェックされます。

金融機関にもよりますが、返済負担率が30~35%以下であれば、審査基準を満たせるケースが多いといわれています。

しかし、事前審査から本審査の間に別の借り入れをするなどして返済額が増えてしまうと、この割合が審査基準をオーバーしてしまう場合があるのです。

また、事前審査や本審査は貸出の際の実質金利ではなく、審査金利を適用する金融機関もあります。

審査金利は、将来的な金利上昇などのリスクを考慮して実質金利よりも厳しく設定されているため、実質金利で計算した時には借りられると見込んでいたはずが、審査では返済負担率がオーバーしてしまい、審査基準から外れてしまうなどの事態も考えられます。

返済比率ギリギリで借り入れをすると、住宅ローン審査通過のためだけでなく実際に住宅ローンを組めたとしても、その支払いが生活を圧迫してしまうことにもなりかねません。

ゆとりを持って本審査に臨みましょう。

事前審査後に既存借入の支払いを延滞した

事前審査では、返済能力があるかどうかを判断されるため、キャッシングや自動車ローンなどの返済が滞っている場合には審査が通るのは難しいでしょう。

仮にそれまで延滞などがなく、事前審査が通った場合でも安心してはいけません。

事前審査後に既存の借り入れの支払いが延滞すると、本審査で個人信用情報を金融機関や保証会社が取得した際にわかってしまいます。

事前審査後から本審査終了までは、既存の借り入れの支払いの延滞などをしないよう十分に注意しましょう。

心配な場合には、自分で個人信用情報を扱う会社にお金を払い、確認することも一つの方法です。

事前申請で提出した書類内容と相違がある

当然ですが、提出した書類に不備がある場合にも審査に落ちるリスクが高まります。

特に多いのが、事前審査で提出した書類と本審査で提出した書類の内容が異なっているケース。

この間に他の借り入れを行ったり転職をしたりすると、返済負担率が変わってしまうために審査が通らなくなることがあります。

また源泉徴収票と課税証明書の金額が異なるなど、収入書類の金額の差異には特に注意が必要です。

返済比率に影響する年収に関わる大事なことなので、源泉徴収票に記載されている金額できちんと納税しているか、していない場合はその理由が何かなどが細かく確認されます。

申告内容と提出書類の不一致には十分注意し、事前審査後から本審査終了まではできるだけ余計なことをしないようにしましょう。

また、言われた提出期限を守らないのも信用にかかわるので注意が必要です。

健康状態に問題がある

本審査では団体信用生命保険(以下団信)に加入できるかどうか、も大きなポイントとなります。

団信とは、住宅ローンの契約者が死亡や高度障害となった場合に、保険会社が住宅ローンの残債を金融機関に支払う保険のことで、万が一のことがあった場合に住宅ローンの返済が免除される仕組みとなっています。

フラット35以外のほとんどの住宅ローンではこの団信への加入が必須となっており、その保険料は金融機関が負担します。

団信は生命保険であるため、加入できるかどうかは健康状態によって大きく左右されます。

既往歴や、現在の通院状態などにより告知項目に引っかかり、団信に加入できない場合には本審査に通らない可能性があります。

また、ほとんどの金融機関で年齢制限が設けられているため、病気ではなくても、高齢になるほど審査は厳しくなると考えておきましょう。

物件に特殊性がある

購入する物件に特殊性があると、本審査が通りにくいケースもあります。

特殊性とは、接道義務を満たさない土地や、再建築不可の中古物件などのことで、評価の低い物件を指します。

住宅ローンの返済が滞った場合、金融機関は不動産を売却して資金を回収することになりますが、評価が低い物件だと資金を回収できないリスクが高まるため、審査に通らづらい傾向にあるのです。

他にも築古の戸建て物件や特殊な敷地に建つ物件など、担保評価に影響しそうな場合には注意しましょう。

本審査に落ちたらどうする?5つの対策

事前審査は通ったにもかかわらず、その後の本審査で残念ながら落ちてしまうということもあるでしょう。

事前審査は通ったにもかかわらず、その後の本審査で残念ながら落ちてしまうということもあるでしょう。

では本審査に落ちてしまったら、マイホーム購入を諦めるしかないのでしょうか?

ここでは本審査に落ちてしまったときの5つの対策を紹介します。

個人信用情報が書き換えられるまで待つ

過去のクレジットカードやその他のローンの延滞などで、個人信用情報に記載されていると考えられる場合には、個人信用情報が書き換えられるまで待ちましょう。

事故情報は5年残るので、その間新たな借り入れや延滞をしないように気を付けることが大切です。

個人信用情報は個人でも確認することができるので、書き換えられたのを確認したうえで再度住宅ローンに申し込みましょう。

借入希望額を減らす/既存借入を見直す

借入希望額が大きいことが理由で審査に通らない場合、返済負担率を再検討してみましょう。

返済負担率を30~35%以下に収められると、審査に通りやすくなります。

そのためには借入希望額そのものを減らすか、住宅ローン以外の借り入れを見直す必要があります。

借入希望額そのものを減らす方法としては、頭金を多く入れるか物件価格の見直しが考えられますが、そう簡単ではありません。

一方、住宅ローン以外の借り入れを減らす方法には、他のローンや奨学金を完済したりクレジットカードの契約を見直したりすることなどが挙げられます。

資金計画を改めて見直し、圧縮できる点を洗い出しましょう。

修正申告をする

修正申告とは、一度提出した確定申告を修正することです。

収入は多くても、個人事業主の中には節税対策として経費を多く計上し、事業所得を抑えている人も多いのですが、住宅ローンの審査では事業所得を年収としてみられます。

そのため、審査の時には低所得と見なされ、年収が審査基準に満たなかったり、返済比率をオーバーしてしまった結果、審査に落ちてしまう可能性があるのです。

このため、個人事業主で住宅ローンの審査を通したい場合には、一度提出した確定申告を改めて修正申告し、より事業所得を増やすというやり方も一つの手といえます。

またあたりまえですが、源泉徴収票などの収入書類と収入確認書類(課税証明書や納税証明書)の相違があった場合にも修正が必要となります。

フラット35の借入を検討する

民間の住宅ローンの場合、団信への加入が必須となっており、健康状態が厳しくチェックされます。

健康状態や年齢などを理由に審査が通らなかった場合には、フラット35の検討をしてみましょう。

フラット35は、住宅金融支援機構と民間の金融機関が提携して行っている住宅ローンで、団信への加入が必須ではなく、任意となっています。

審査に落ちてしまった理由が健康状態のみである場合は、団信なしでフラット35に申込むことで、住宅ローンを組めるかもしれません。

別の引受先保険会社の住宅ローンに申し込む

健康状態を理由に団信に加入できなかった場合でも、いくつかの審査を受けてみることをおすすめします。

団信加入の判断は保険会社によって異なり、判断基準は公開されていませんが、A社で拒否されてもB社で加入できたというケースもあります。

なお、この手段を取る場合には、別の引受先保険会社の住宅ローンに申し込むようにしましょう。

金融機関が異なっても、引受先保険会社が同じであれば当然、加入の判断は同じになるためです。

審査ポイントを押さえて住宅ローンの審査に備えよう!

住宅ローンを借りるためには、事前審査と本審査をクリアする必要があります。

住宅ローンを借りるためには、事前審査と本審査をクリアする必要があります。

返済能力があるかどうか、団信に加入できるかどうかなど、様々な提出資料や信用情報を参考に審査が行われます。

明確な判断基準は公開されないので不安に思う人も多いと思いますが、今回紹介したポイントをひとつひとつクリアすることで、住宅ローンの契約に近づけるでしょう。

もし審査に落ちた場合でも諦めず、返済負担率を減らすなど、できることをやってみましょう。

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。