住宅ローンのリスクへの対処法

マイホームを購入したいけど、知識がないから分からないことがいっぱいだ・・・。

困ったなあ・・・。

マイホームを購入するのは誰もが一度は憧れますよね。

多くの人はマイホームを手に入れるときに住宅ローンを組みます。

しかし、住宅ローンの金額は年収の何倍も大きく、完済までの期間は最長35年もかかります。

人生の中で最も大規模な契約で、リスクもその分大きいです。

住宅ローンのリスクや注意点、その対処の方法について説明します。

住宅ローンの本質的なリスクとは?

住宅ローンとは家を購入するために金融機関から借りるお金のことです。

マイホームの購入には数千万円かかるため、住宅を購入する多くの人が住宅ローンを利用し、そして月々返済をしていくことになります。

完済までの期間は最長35年かかります。

もしも完済までが35年ならば、35年×12か月=420回も金融機関にお金を返済しなければなりません。

そのため着目するべき点は毎月の返済額と借入期間(返済回数)です。

毎月の返済額は、文字通り給料から毎月返済する金額です。

返済ができなくなると銀行に判断されると、家を取り上げられてしまいます。

結局のところ、 毎月の返済額を既定の回数払いきることが出来れば住宅ローンは完済できます。

そのため、住宅ローンを組む際に気にするべき数字は毎月の返済額です。

毎月の返済額が家を買う人にとっての実質的な家の値段だからです。

手取り月収に相応した住宅ローンを組まなければいけません。

住宅ローンのリスクの本質的な部分を言葉で整理すると次のようになります。

「決まったお金」が変動するリスク=金利の変動リスク

「420回の返済」を失敗するリスク=自分の収入リスク

以下にひとつずつ説明していきます。

金利変動リスクへの対処法~変動か固定か?

住宅ローンの金利タイプを選択するということは、金利の変動リスクに対処する方法を決めるということです。

住宅ローンの金利タイプには、

- 変動金利

- 固定金利

- 団体信用生命保険

- 火災保険

- 死亡や高度障害への備えに加えて所定の病気になって一定期間働けなくなった場合

- ガンと診断された場合

- 手続き支援が無料!

- 財産の一部を手元に残せる!

- ブラックリストに載らない!

- 完全無料

- 住宅ローン選びから審査、契約まで全面サポート

- 金融機関の住宅ローンを比較検討

- コンサルタントは住宅ローンのプロ

- Web、電話で全国対応

- 渋谷と新橋で店舗での相談も可能

の二種類があります。

変動金利を選ぶ=金利変動リスクを自分で対処するという選択

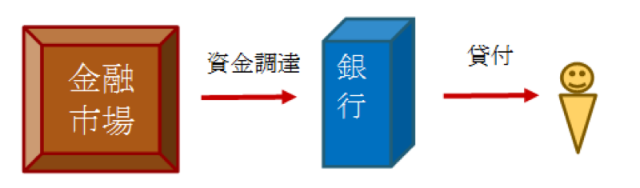

変動金利は、返済途中でも銀行が定期的に金利を見直すことが出来る金利タイプです。

今後、金融市場の金利が上がったときに私たちの住宅ローンの金利も上げることで、確実に利潤を生みだせるようにしています。

住宅ローンの仕組み

変動金利は金利タイプのなかでも利率が低いです。

それは、金融市場の金利の変動リスクを銀行が負わないからです。

つまり、完済までの35年の間に金融市場の金利が上がると、わたしたちが払わねばならない住宅ローンの返済総額も大きくなるということです。

そのためわたしたちは、毎月の返済額が増えてしまっても支払を続けられるようにしておく必要があるのです。

では具体的にどんな準備をすればいいのか?

✓金利が上がったときに返済できるように返済額に余裕をもっておくこと。

✓金利が上がったときに繰上げ返済して残高を減らせるようにしておくこと。

景気や物価など変化が著しい情勢下で、その時々によって対処方法は変わっていきます。

変動金利は借りた後からが勝負なのです。

変動金利について詳しく知りたい方はこちらをご覧ください。

固定金利を選ぶ=金利変動リスクを銀行に対処させるという選択

これに対して、固定金利は契約した時点で金利は固定されるので、あとから毎月の返済額が増えることを心配する必要はありません。

銀行の立場から見てみると、今後金融市場の金利が上がっても、住宅ローンの金利を上げることが出来ないので銀行が損をする可能性もあります。

つまり、金利の変動によるリスクを銀行が負っているのです。

その代わり固定金利は変動金利よりも金利が高いので毎月の返済額が大きくなります。

つまり、変動金利と固定金利の毎月返済額の差は、金利が上がったときのための保険料なのです。

現在、日銀の金融緩和政策で固定金利も安く抑えられているので、この保険料は割安になっています。

しかし、2018年7月末に日銀が政策修正を発表したことが引き金になって一時的に金利が上昇し、住宅ローンの固定金利も上がりました。

このように金融市場の動向によって一時的に金利が上がった月に住宅ローンの融資実行が重なってしまうと、35年ローンを高い金利で払わなければならなくなるのです。

固定金利は借りるまでにそのタイミングをよく見極めなくてはなりません。

つまり、固定金利は借りるまでが勝負ですね。

前月から翌月の金利を知りたい方はこちらをご覧ください。

また、固定金利の中にも当初の一定の期間だけ固定金利で支払い、その期間終了後は変動金利で支払う、もしくは再度固定金利で支払う再設定をする固定金利選択型があります。

詳しくはこちらをご覧ください。

保険は自分の収入リスクへの対処法

将来の年収が心配な方は保険を利用すると安心ですよ。

完済までの35年に何が起こるかは誰にとっても予測不可能です。

これら予測不可能なリスクに備えるために「保険」を利用します。

マイホームを住宅ローンを利用して購入するときに加入する保険は以下の表に整理します。

| 人に掛ける保険 | 家に掛ける保険 | |

|---|---|---|

| 加入が強制 | 団体信用生命保険(ただしフラット35では任意) | 火災保険 |

| 加入が任意 | 団体信用生命保険の疾病保障特約 一般の生命保険 |

地震保険 |

銀行と利害が一致する部分もありますので銀行が保険料(費用)を負担する保険もあります。

加入が強制となる保険

保険のなかには強制的に加入しなければならないものが2つあります。

それは、

この2つの保険です。

なぜ強制的に加入しなければならないかというと、銀行は万が一のときに確実にお金を回収できるようにしたいからです。

ひとつずつ詳しく説明します。

団体信用生命保険とは、住宅ローンの返済中に主債務者が死亡、または高度障害になった場合、保険会社が代わりに住宅ローンの残金を払ってくれる保険です。

保険料は住宅ローンを貸す金融機関が支払います。

建物や家財を対象に、火災・落雷・爆発・台風などの災害による損害を補償する保険です。

保険料は住宅ローンを借りる利用者が支払います。

加入が任意の保険

強制の保険に加えて、安心の幅をさらに広げるための保険商品が用意されています。

団体信用生命保険の疾病保障特約や地震保険などです。

これは住宅ローン利用者が自分の意思で加入するか加入しないかを決められるので、保険料は原則として利用者の負担となります。

団体信用生命保険の疾病保障特約は

などにも保険金が支払われる(実質的には返済が免除される)タイプの団体信用生命保険です。

ネット銀行を中心に無料で付帯するケースを除き、通常は追加の保険料が必要です。

火災保険は原則として強制加入ですが、地震保険は火災保険のオプションで任意加入です。

火災保険では地震、噴火、津波による被害は保障されません。

こうした災害に備えるのであれば、地震保険に加入した方が安心です。

国の社会保障やセーフティネットを忘れずに!

上記までが住宅ローンに関連する保険の説明ですが、そもそも日本国民なら皆が例外なく加入している保険があります。

医療費の3割負担だけじゃない健康保険制度や大規模災害のセーフティネットを知っておきましょう。

高額医療費制度とは、大病を患い病院に払う医療費が膨大になっても、負担の上限が月に数万円程度になっていて、上限を超えた部分は返金してもらえる制度です。

しかも、あらかじめ窓口で手続きしておけば最初から月の上限額を超えた医療費は払わなくても良い、限度額適用認定証という仕組みもあります。

傷病手当金とは、退院するまでの生活費をカバーしてくれるという制度です。

被保険者が病気やケガのために会社を休んで、十分な給料が受けられない場合に支給されます。

傷病手当金が支給される期間は支給開始から最長1年6カ月です。

つまり、会社から支払われる給料がゼロになってから起算して1年6カ月までは、標準報酬月額の3分の2が支給されます。

また、地震や水害などの大規模災害で家を失ってしまった場合には、自然災害債務整理ガイドラインで債務を整理して生活を再建するという選択肢があります。

これは自然災害の影響を受けたことによって住宅ローン等の債務を弁済できなくなり、自己破産するしかない状態になった個人が、破産手続等によらずに、ローンの免除や減額を銀行に申し出て債務整理を行う際の準則として取りまとめられたものです。

これを利用する主なメリットは3つあります。

無料で財産を残しつつ、ブラックリストにも載らない債務整理の方法があるのです。

自然災害債務整理ガイドラインということを覚えておきましょう。

住宅ローンの窓口を利用しよう!

無理なく住宅ローンを完済するためには?

後悔しないよう住宅ローンを組むためには、インターネットで自分で調べるだけでは知識が不十分になってしまいます。

住宅ローンを組む際には専門家に頼ることをオススメします。

特に、住宅ローン専門のコンサルティングサービスを行っている住宅ローンの窓口がオススメです。

「自分に合う住宅ローンを選びたい!」「住宅ローンを組んでから後悔したくない!」という方は、ぜひ一度相談してみてはいかがでしょうか?

住宅ローンの窓口への無料相談はこちらから!

住宅ローンについてもっと知りたい・・・

この記事は役に立ちましたか?

もっと知りたいことがあれば、お気軽にお問い合わせくださいね。