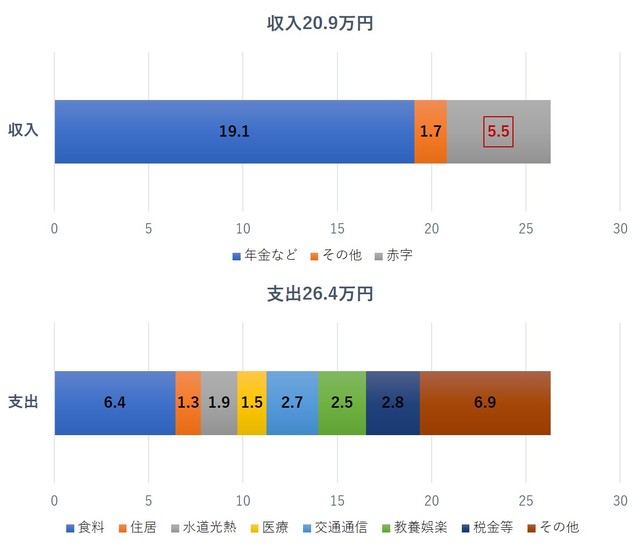

総務省の調査結果によれば、現役で働いていたときの給与収入が年金給付に移行するなどで減少することから、高齢夫婦無職世帯の家計収支は毎月約5.5万円の不足(支出増)となっています。

毎月の「不足額」を預貯金で補填すると、単純計算20年で約1,300万円、30年で約2,000万円の取崩しが必要になるというものです。

実際には、無職高齢者世帯といっても生活水準等異なることから一概に言えることではありませんが、家計収支や健康状態等に向かい合いながらゆとりのある生活を考えているのではないでしょうか。

今日はゆとりある老後のため、老後生活の現実や老後資金が少なくても利用できるリバースモーゲージについてお話しようと思います。

まずは夫婦で過ごす老後生活のイメージと現実を見ていきましょう。

CONTENTS

こちらは総務省の調査結果を加工したもので、高齢無職世帯(夫65歳以上、妻60歳以上)の家計収支が5.5万円の赤字となる根拠です。

【2017年度総務省「家計調査年報(家計収支編)」調査結果に基づき加工】

このデータは平均データになりますが、ご自身の収入と支出の状況で差が広がったり縮まったりします。

つまり私たちが今の時点で考えている、老後のイメージが見えてきます。

20.9万円の収入のうち年金が大半を占めており、19.1万円となっています。

その他は1.7万円ですから、これはお子さま等からの仕送りや地域活動等のアルバイトなどでしょう。

悠々自適の生活でほぼ毎日が日曜日という生活ですね。

これが私たちの老後のイメージです。

社会保障費の増大や少子高齢化などの背景により、年金支給額の減額や年金支給開始の後ろ倒しが検討されています。

そうなると、60歳で定年退職しても年金がもらえるまで生活が不安定になることは容易に想像できるかと思います。

そこで最近では、定年時期を延長する企業が増えており、今後は定年の延長が義務化される動きがさらに活発になる見込みです。

しかし、定年の時期が延長されると年金の支給開始はさらに後ろ倒しになる可能性が高く、安易に安心はできません。

今後はますます年金のみに老後の生活を委ねるのが難しくなるでしょう。

これからの少子高齢化を子ども世代の視点で見てみましょう。

社会保障制度として、高齢者の子供(すなわち現在の現役世代)が親(高齢者)支える負担が増加することがニュース等で言われてます。

自分たちも子どもからの援助を前提としない計画を立てることをオススメします。

現在の政府のシミュレーションは夫がフルタイムで働き、妻は専業主婦として扶養に入っていることを前提としていますが、現在30・40代の世代は共働きが多いですね。

ということは、定年後は夫婦それぞれに年金収入があるわけで、年金の減少がカバーされます。

しかし、共働きの夫婦が「共働き」しすぎると貰える年金が減ってしまうことがあるので注意が必要です。

厚生年金保険の被保険者期間が20年以上である65歳以上の被保険者は、配偶者や子の生計を維持している場合、定額の年金に加えて加給年金を受給することができます。

厚生年金を貰えるようになった時点で、その人によって生計が維持されている配偶者または子がいれば、年金額が増える制度です。

加給年金の年額は以下のようになっています。

「子」(第2子まで) 224,500円

「子」(第3子以降) 74,800円

この加給年金の条件として、配偶者の加入歴が20年未満である必要があります。

つまり共働きの妻が20年以上厚生年金に加入していると、この加給年金がもらえないのですね。

(注)厚生年金保険法により、権利が発生してから5年経過すると時効によって消滅します。

支出グラフの住居費を見てください、1.3万円です。

支出グラフの住居費を見てください、1.3万円です。

家賃がこんなに安い訳がありませんよね。

これは現在の高齢者の大多数が持ち家に住んでいるためです。

そして、通信費や娯楽費などを見るとそれほど今の水準と変わらないくらいの支出額になっています。

持ち家で住居費が安く抑えられているので、生活レベルを落とさずにやっていけるというビジョンがあるのですね。

ということは、持ち家ではなく賃貸の場合は夫婦2人の住む家の家賃がこの支出に追加されるということになります。

何かを大きく削らないことには、約20万円の収入の中で生活していけないですよね。

そして、持ち家だったとしても、現役時と同じ感覚で生活していると瞬く間に貯金が尽きてしまいます。

定年が延長されたとしても、再雇用や嘱託という形で第一線からは退くことになるでしょう。

その空いた時間を旅行に、レジャーにとお金を使っていると、このグラフのとおりに「支出」が「収入」を超過して貯金を食いつぶしてしまうことになるのです。

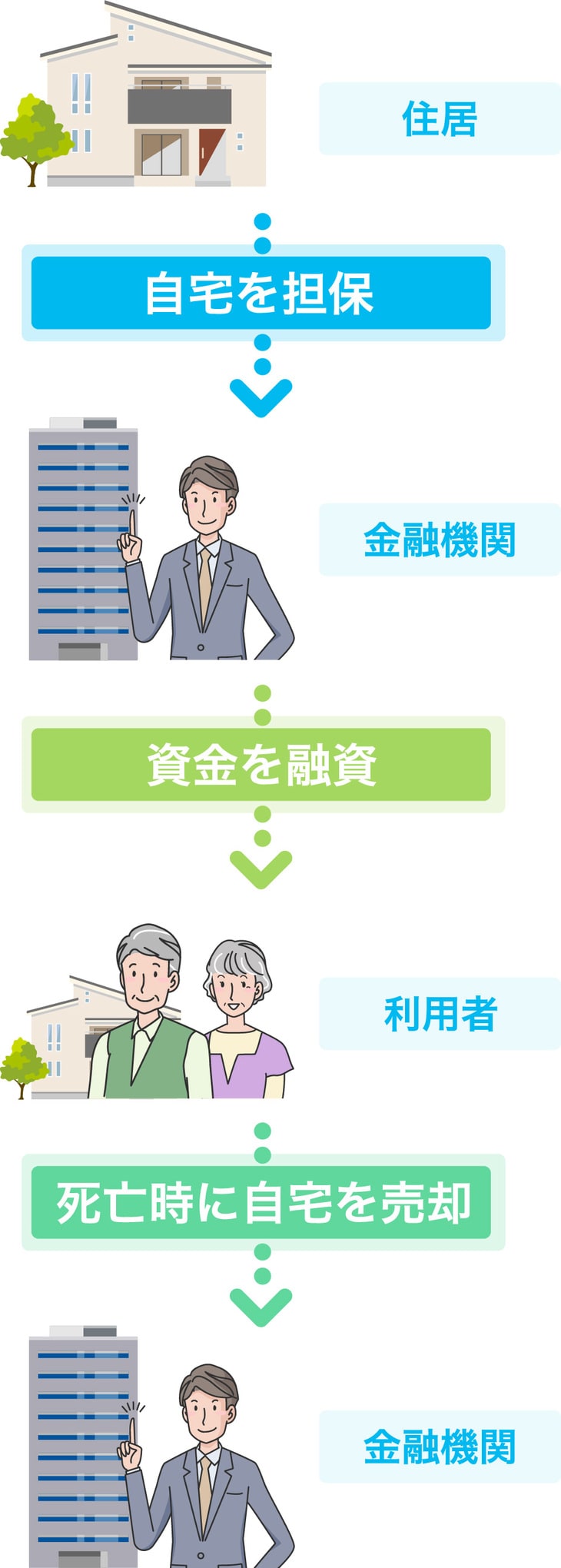

老後に持ち家があるとリバースモーゲージを利用することで、金融機関から低金利で老後資金を融資してもらう方法があります。

リバースモーゲージとは、住宅を担保に金融機関等から資金を借りる住宅ローンの一種です。

普通の住宅ローンと違う点は、住宅ローンを借りている間、元金の返済は不要で利息の支払いだけを行い、契約者死亡後に住宅を売却し元本を一括返済するということです。

(普通の住宅ローンとリバースモーゲージの異同点)

(普通の住宅ローンとリバースモーゲージの異同点)

| 普通の住宅ローン | リバースモーゲージ | ||

| 担保 |

自己居住の建物に第一順位の抵当権を設定する 支払を継続できなくなると、家を売却して元本を完済する |

||

| 毎月の返済 | 毎月、元本と利息を返済 | 毎月、利息を返済 契約者は死亡後に元本を一括返済 |

|

| 金利タイプ | 変動金利、固定金利などを選べる | 変動金利のみ | |

| 相続 | 家を配偶者や子に相続させることができる | 名義人(夫)が亡くなった後は配偶者(妻)にそのまま引き継げる金融機関が多い。しかし子への相続はできない。 | |

持ち家があると、老後の住居費を低く抑えることが出来る上に、老後資金が足りなくなった場合に自宅に住みながらお金を工面できるのですね。

先ほど紹介した、持ち家を活用して資金調達を行うリバースモーゲージ。

先ほど紹介した、持ち家を活用して資金調達を行うリバースモーゲージ。

しかし、「家は持ってるけど審査に通るか不安・・・」という方も多いはずです。

そこで今回は、老後資金の蓄えが少なくても利用できる「ゆとりの約束」をご紹介します。

ゆとりの約束とは、今までの暮らしを維持しつつ自宅の評価額をもとに老後資金が借りられる、老後資金に余裕がない方にも優しいリバースモーゲージ商品です。

三菱UFJ信託銀行が取り扱いしているので、安心感もありますよね。

セカンドライフとリバースモーゲージについて動画で説明します。(2分43秒)

そんなゆとりの約束のオススメポイントは、以下の5つです!

申し込みには70歳以上であること、一人世帯または夫婦世帯であることなどの諸条件があるものの、年収審査がなく資金を自由に使えて、毎月の利息返済がない点は、年金がメインになる老後生活にとって大きなメリットではないでしょうか?

また、相続人による返済は不要ということで、子どもに負担をかけることもありません。

さらに、他のリバースモーゲージは契約時に相続人全員の同意が必要なものが多いのに対し、ゆとりの約束は代表相続人1人の同意でOKなので契約のハードルもグッと下がります。

これまで様々なリバースモーゲージの商品を見てきましたが、ゆとりの約束は老後資金の確保はもちろんのこと、あとに残される配偶者や子ども・相続人の負担についても考慮された商品であるといえます。

という方は、一度「ゆとりの約束」を検討してみても良いかもしれません。

「ゆとりの約束」のポイントと活用例を動画で説明します。(5分15秒)

| 商品名 | リバースモーゲージ信託「ゆとりの約束」 |

| 対象年齢 | 70歳以上 (配偶者がいる場合は配偶者も含む) |

| 対象地域 | 東京23区内 |

| 対象物件 | 戸建住宅 (マンションの場合は条件あり) |

| 資金使途 | 自由 |

| 年収制限 | なし |

| 月々の返済額 | なし |

お申し込み要件とご留意事項について動画で説明します。(4分15秒)

旅行やレジャーなどゆとりを持てるような老後生活を送ることには年金だけではなかなか厳しいことはもうお分かりですね。

ただ、持ち家を活かしてリバースモーゲージを利用すれば、老後資金にゆとりをもたせることができます。

持ち家であることが条件ですが、リバースモーゲージは私たちの老後の安心を提供するよりどころとなりそうですね。