配信元ARUHIマガジン

住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。連載7回目は実際に住宅ローンを利用とした場合、どの情報源を頼りにすべきか注意点含め解説いただきます。

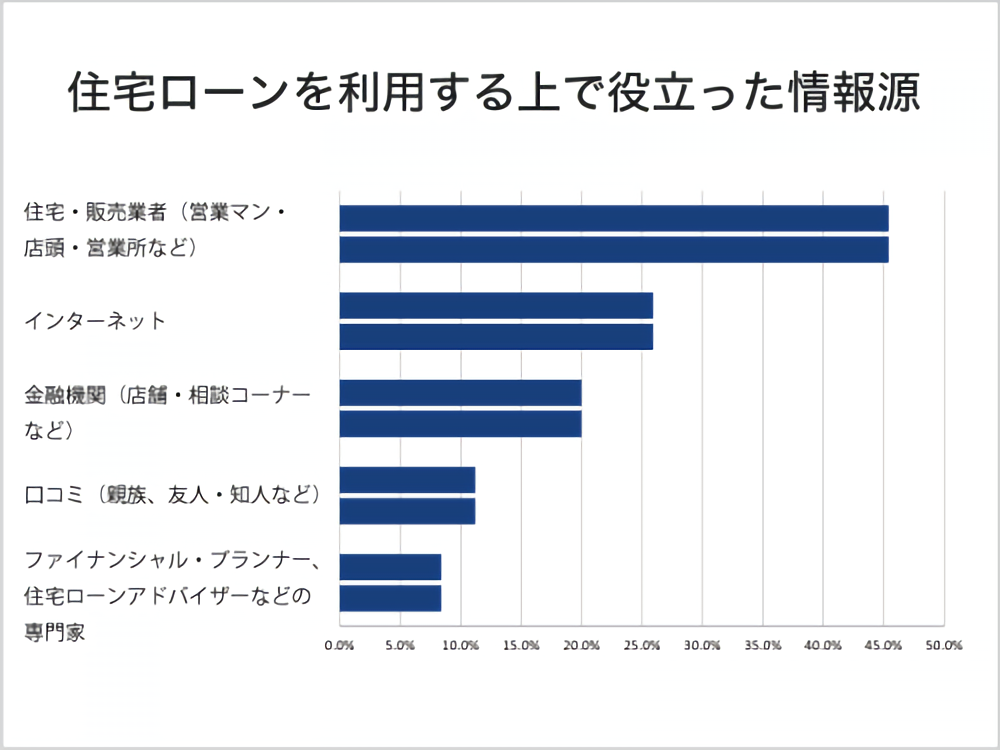

こんにちは、ブロガーの千日太郎です。住宅ローンを選ぶときに、誰に相談するべきか?悩ましいですよね。ここに面白いアンケート結果があります。

出典:2018年度 民間住宅ローン利用者の実態調査 【民間住宅ローン利用者編】(第1回)|住宅金融支援機構)

しかし、これらの情報源は必ずしも私たちの味方になってくれるとは限らない部分があるので、利用するにあたっては、それぞれに注意点があるのですよ。

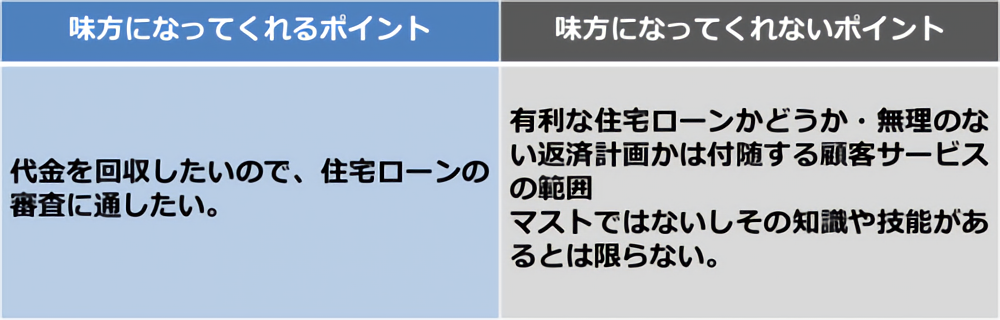

一位に「住宅・販売業者」がランクインするのは、家を購入するときにもっともよく相談する相手だからということもありますが「住宅ローンの審査を通す」ということについて同じ目線に立っている相手だからというのが大きいです。また物件の情報提供を通じて私たちの理想とする住まい探しを助けてくれます。

しかし、あえてドライな言い方をすると、代金を払える、お客様に住宅を販売することが彼らの仕事という側面もあります。

また、住宅ローンを早く決めるように営業マンからせかされているという話を聞きます。営業マンが住宅ローンの審査を急ぐ理由は、早い段階で確実に家を購入できる人なのかを見極めておきたいからです。

本審査に通すと、必ずその金融機関で住宅ローンを組まなければならないということはありませんので、いったんは営業マンの勧める住宅ローンに審査に出しても構いません。それに、住宅・販売業者に対して「住宅ローンが組める」=確実に買えることを示して、値引き交渉を有利に進められるという側面もあります。

しかし、自分にとってどんな住宅ローンの金利タイプがベストなのか? 幾ら頭金を入れて、何年で返済するべきか? 返済計画の具体的なプランとなると、付随する顧客サービスの範囲であり、マストではありません。中には親身に相談に乗ってくれる人もいますが、その担当者がファイナンシャル・プランナーのような一定水準の技能を持っているとは限りません。誤った情報によってミスリードされてしまうリスクもあるのです。

住宅・販売業者が私たちの味方になってくれるところ、味方になってくれないところを整理すると以下のようになります。

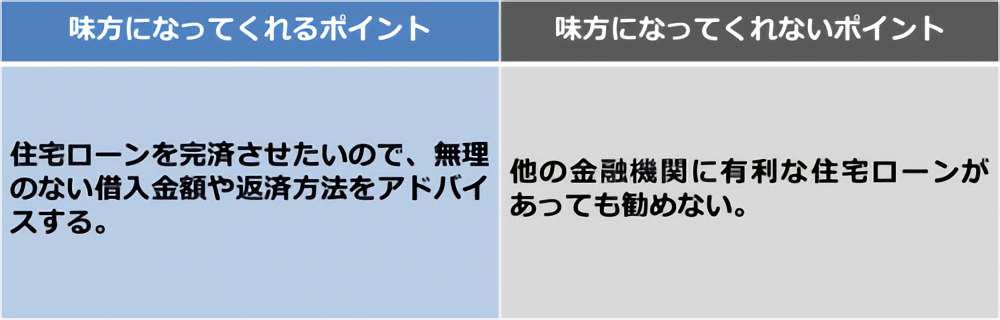

上位に「金融機関」がランクインするのは、住宅・販売業者が関知しない「返済計画」のプロであり「住宅ローンを完済する」ということについて目的が一致している相手だからです。

金融機関にとっての住宅ローンは儲けを得るための「商品」でもありますが、売っておしまいではなく、最長35年間の元金と利息も含めて満額完済してもらわないと赤字になってしまう恐れがあります。これが住宅・販売業者との大きな違いです。

よく「本審査に通したら、その金融機関で住宅ローンを組まないとだめなのですか?」という質問を受けますが、全くそんなことはありません。本審査に通ったことで借りる義務は生じません。金融機関の方で「現時点で」貸しても良いと判断したというだけのことです。

なぜ、こういう質問が多いのかというと、金融機関の側がそのことをちゃんと説明したがらないし、利用者の側も面と向かって聞きにくいからです。

金融機関としては自分の商品を販売したいのが当然ですから、「本審査に通りましたけど、別の金融機関の住宅ローンを借りてもいいですよ」なんて自分から言わないですよね。当たり前です。

また、私たち利用者としては、お金を借りる「債務者」という面がありますから、あまり債権者の機嫌を損ねたくないということもあるのです。

金融機関は審査が通る利用者を囲い込もうとしますし、私たちの側も囲い込まれやすい立場になってくるのですね。

金融機関が私たちの味方になってくれるところ、味方になってくれないところを整理すると以下のようになります。

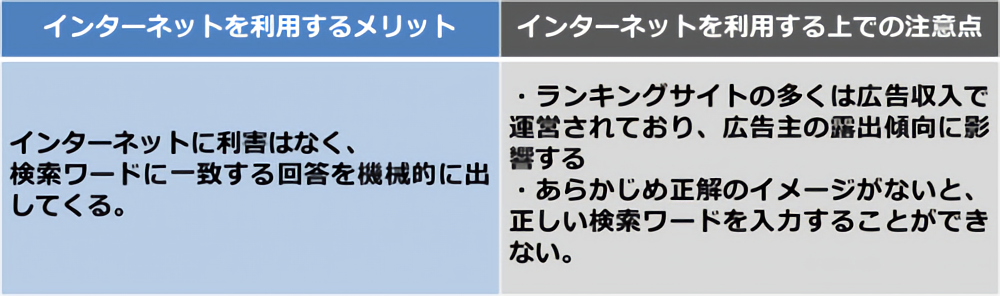

インターネットは身近な存在になっていて、役立つ情報源として「金融機関」よりも上位に位置しています。ランキングサイトならば、複数の金融機関の商品を比較できますので、前述のような金融機関とのしがらみもなく、すべての住宅ローンを一括して比較できる…と思っている人…甘いですよ!

インターネットのランキングサイトの多くは、広告料によって運営されています。つまり多くの広告料を払っている金融機関の商品が露出しやすい傾向があるのです。

また、単純に金利の低い順に住宅ローンを並べただけのランキングサイトもあります。それが正解ならば、一番金利の安い住宅ローンしか利用されなくなるはずですよね?確かに今は低金利という理由から変動金利を選ぶ人が多いですが、全ての人が変動金利を選んでいるわけではありません。

経済情勢によって金利は絶えず変化していますし、その時点で借りる人の年齢や資金力(年収や自己資金の額)によってもピッタリな住宅ローンは違うからです。

例えば年齢が若くまだ収入や貯金が少ない人には、金利の上昇リスクを取る変動金利よりも固定金利をおススメすることが多いです。固定金利は変動金利よりも金利が高いので毎月の返済額は高くなりますが、ずっと支払額が変わらないので、その後収入が増えれば楽になります。予想の難しい後半になるほど、相対的に支払が楽になるような資金計画となります。

収入や貯金の少ない人が、変動金利の毎月返済額でないと家計が厳しいという理由で変動金利を選択し、その後金利が上がってしまったとしたら、住宅ローンの支払いを続けられなくなる危険があります。

確かにインターネットには、ほぼすべての情報があります。しかし、そこから自分にピッタリな住宅ローンをピックアップするには、自分にとってどんな住宅ローンがピッタリなのかのイメージがなければできないのですよ。

例えば、スマートスピーカーに「私にピッタリな住宅ローンを教えて!」と聞く人は居ませんよね。そういう問題じゃないことは何となく分かると思います。

回り道のように思えても、地道に自分で勉強していくのが最短の道です。そのためには、不動産業者からも金融機関からもバイアスのかかっていない、住宅ローンの基礎を知る必要があります。

インターネットは道具ですので味方になるとか、ならないとかいう概念はありません。その情報を利用する上でのメリットと注意点を整理すると以下のようになります。

現在、として住宅ローンのノウハウを無料でインターネットに公開しているのは、自分自身が住宅ローンを選ぶときに苦労したことがきっかけでした。今回の記事で書いたような利害の違いから本当に知りたい情報を引き出すのにすごく

苦労しました。その苦労の結果、自分が身をもって理解できたことをブログとして公開しています。

これからの日本は少子高齢化社会に突入します。さらに住宅ローンを選ぶにあたって先の見えない中で難しい判断が必要になってくる時代です。そんな時代に家を買い、子供を育て、自分の老後も守るにはどうしたらいいか?

この問いに対する正解はまだこの世にありません。それはこの時代を生きる私たち自身で作っていくものなのです。

ARUHIマガジンではそのコンパスになるような情報を公開していきます。と出会ったあなたが、家の購入と住宅ローンの選択に正しい道筋を見つけ、ご家族と素敵な人生を歩まれることを祈っています。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。

【関連記事】【連載第一回】が教える住宅ローンの基本のキ

配信元:ARUHIマガジン