住宅購入の判断に大いに関係する住宅ローン。不動産や金融についてその業界の人に匹敵する知見をもつ、公認会計士ブロガー千日太郎さんが、連載形式で住宅を買う側・住宅ローンを借りる利用者側の視点で情報発信。連載9回目は8月の住宅ローン金利について世界情勢や国内金融市場にインパクトを与えそうな事柄を踏まえ、解説いただきます。

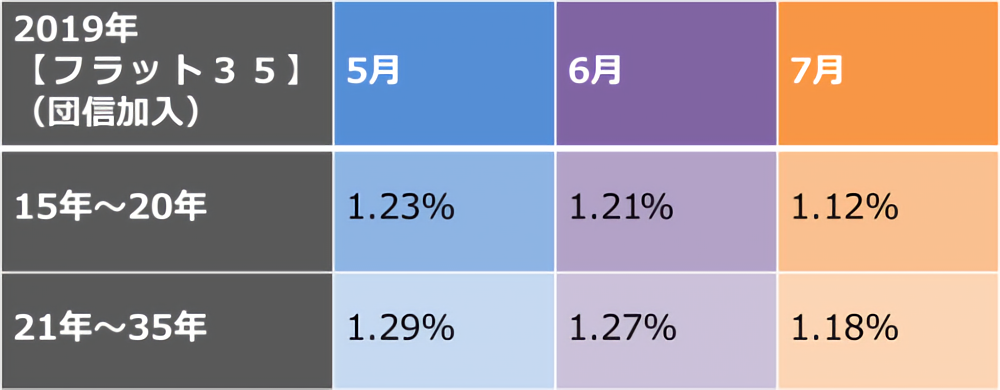

【フラット35】の金利については、5月から6月にかけては米中貿易戦争を巡る懸念が再び強まり、さらに長期金利がマイナス幅を広げたことで、7月には団信込みで初の1.1%台に突入し、私が去年から公開していた2019年の予想が的中することとなりました。

【フラット35】金利の推移

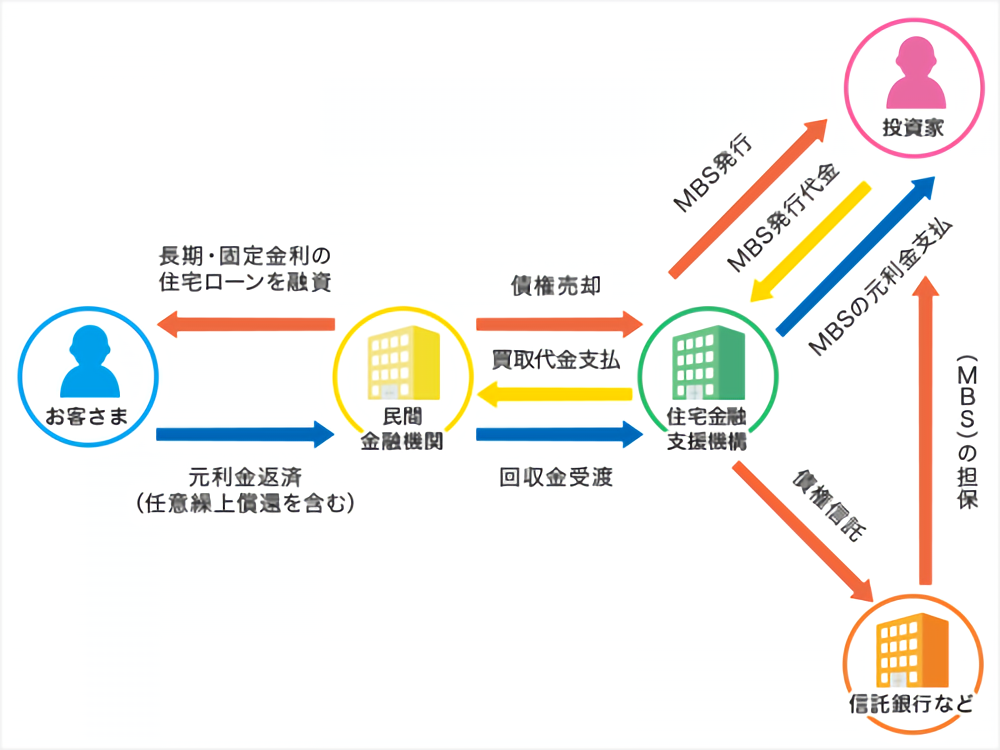

住宅ローンの【フラット35】を融資するのは住宅金融支援機構という国の機関であり、その事務代行を民間の金融機関が行う「公」と「民」のコラボで行っています。

例えば「買取型」は、住宅金融支援機構が金融機関から【フラット35】の債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債(RMBS・住宅ローン債権担保証券)」という形で販売するという仕組みになっています。

【フラット35】の概念図

この機構債は国が取り扱う安全な債券として、格付け機関から最高位のAAAの格付けを取得していますので、その表面利率は国が発行する債券=10年国債の利回りに連動するのです。

参考:35年間ずっと金利が変わらない住宅ローン【フラット35】が注目されている理由

つまり、その機構債を原資とする住宅ローン【フラット35】の金利もまた10年国債の利回りに連動するのですよ。10年国債の利回りは一般的に長期金利と呼ばれます。

長期金利とは10年国債の利回りで、利回りは金融市場で取引される債券相場によって決まります。

債券価格が下がると→利回りが上がり。

債券価格が上がると→利回りが下がる。

必ず上記のような相関関係になります。下記の例で、国債の価格と利回りの関係を分かりやすく説明しましょう。

国債の相場が額面と同じ100円の場合、券面利率は2%ですから、100円に対して毎年2円の利息が貰えます。そして、10年後の満期には100円の元本が返ってきます。100円投資して毎年2円の利益ですから、運用利回りは年2%ということです。

例えばこの100円の10年国債が95円に値下がりしている時に買えば、毎年2円の利息を貰える上に満期で額面どおり100円で償還されます。購入価格との差額である5円が値上り(キャピタルゲイン)として手に入ります。

95円投資して毎年2.5円の利益ですから、2.5÷95で運用利回りは2.6%です。つまり、購入価格が下がったことで、その債券からの儲け(利回り)が上がるということですね。

景気の上昇局面では、安全な国債よりも株式などのリスク投資が好まれますので、債券の価格が下がります。なので利回り=長期金利が上がることになるんです。

では逆に、額面100円の国債が105円に値上がりしている時に買えば、毎年2円の利息を貰えますけど、満期で返って来るのは額面の100円だけです。購入価格との差額であるマイナス5円を値下がり(キャピタルロス)として被ることになります。

105円投資して毎年1.5円の利益ですから、1.5÷105で運用利回りは1.4%です。購入価格が上がったことで、その債券からの儲け(利回り)が下がってしまうということです。

景気の後退局面では、株式が売られて株価が下がり、安全な国債が買われて債券価格が上がります。なので利回り=長期金利が下がることになるんですね。日本の長期金利は現在マイナスなのですが、これは債券価格が上がり過ぎて買った時点で満期まで持っていても損をすることが確定しているということです。

長らくマイナスの状態が続いているので、もう見慣れてしまった感はあるのですが、改めて見ると異常事態なんですよね。

長期金利はリアルタイムに取引されている債券価格から計算して公表されますので、債券価格に応じて日々リアルタイムに変動しています。そのうち、たまたま「機構債(RMBS・住宅ローン債権担保証券)」の表面利率が決まるタイミングの長期金利で35年の【フラット35】の金利がほぼ決まるということです。

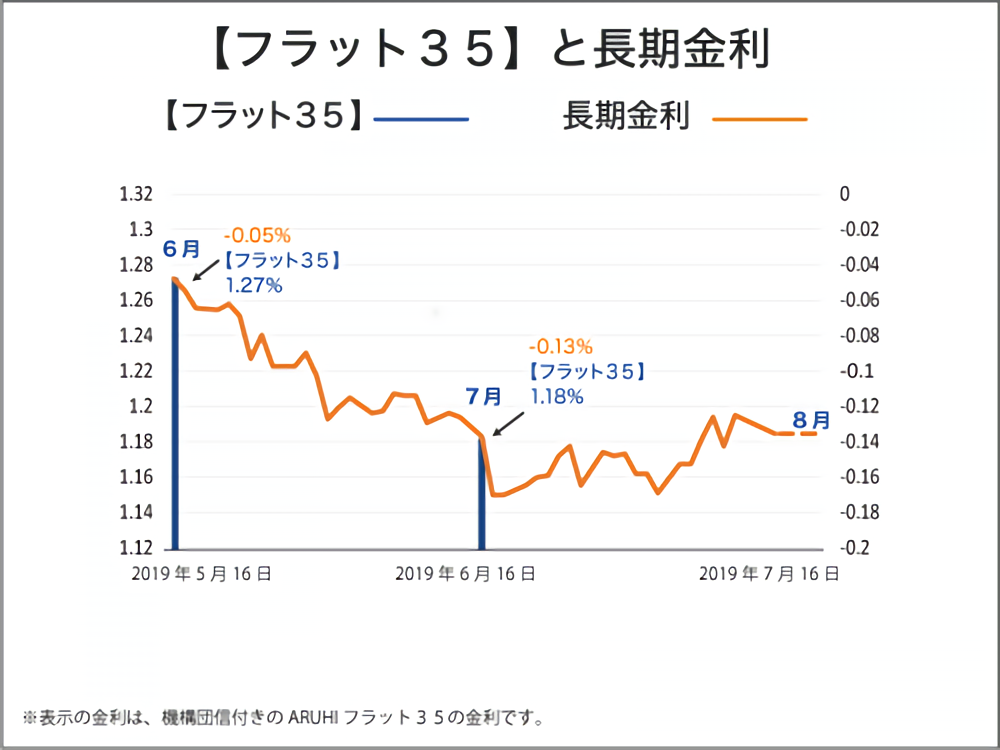

実際に、長期金利の動向に対して【フラット35】がどうなっているか?直近2カ月を例にして見てみましょうか。

下記のグラフは、5月22日~7月16日までの長期金利の推移(オレンジ折れ線グラフ)と直近6月と7月の【フラット35】の金利(21年以上、団信加入)(青い棒グラフ)を重ねてみたものです。

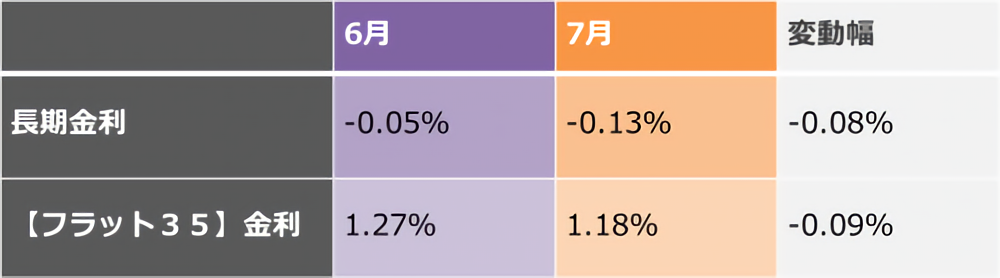

長期金利と【フラット35】金利の比較

6月から7月にかけて長期金利が0.08%下がり、それに連動して【フラット35】の金利は0.09%下がっています。誤差は0.01%ほどありますがほぼ連動していることがわかると思います。

なので、次の8月の【フラット35】の金利を予想するということは「機構債(RMBS・住宅ローン債権担保証券)」の表面利率が発表される時点で長期金利がどうなっているか?を予想するということなのです。

次の機構債の表面利率の発表は7月下旬に予定されています。いつも20日前後なので、今回は7月第3週の金曜か第4週の月曜あたりですね。

7月10日までの長期金利の動向としては、6月の米雇用統計が市場の予想を上回ったことから米国が大幅利下げするとの予想が後退していて、米国債が売られ(債券価格が下がり)金利が上昇しており、日本の国債も売られ(債券価格が上がり)金利が上昇しました。

そして7月10日に公表されたパウエル米連邦準備理事会(FRB)議長の議会証言を受けて、米国の利下げ観測が強まり、世界的に金利低下が進むという見方から債券が買われ(債券価格が上がり)金利が低下しています。

市場関係者によると、現時点の米国長期金利は7月の利下げを織り込んだ水準とのことです。ならば、パウエル議長の議会証言はその市場の観測から外れない内容のものだったということです。

ここ最近は、米長期金利の低下が発端となって日本の長期金利に波及するパターンが続いていますので、引き続き米長期金利の動向を注意してみていく必要があります。しかし、そもそも米国と日本とではその変動のレンジが全然違うということも頭に入れておきましょう。

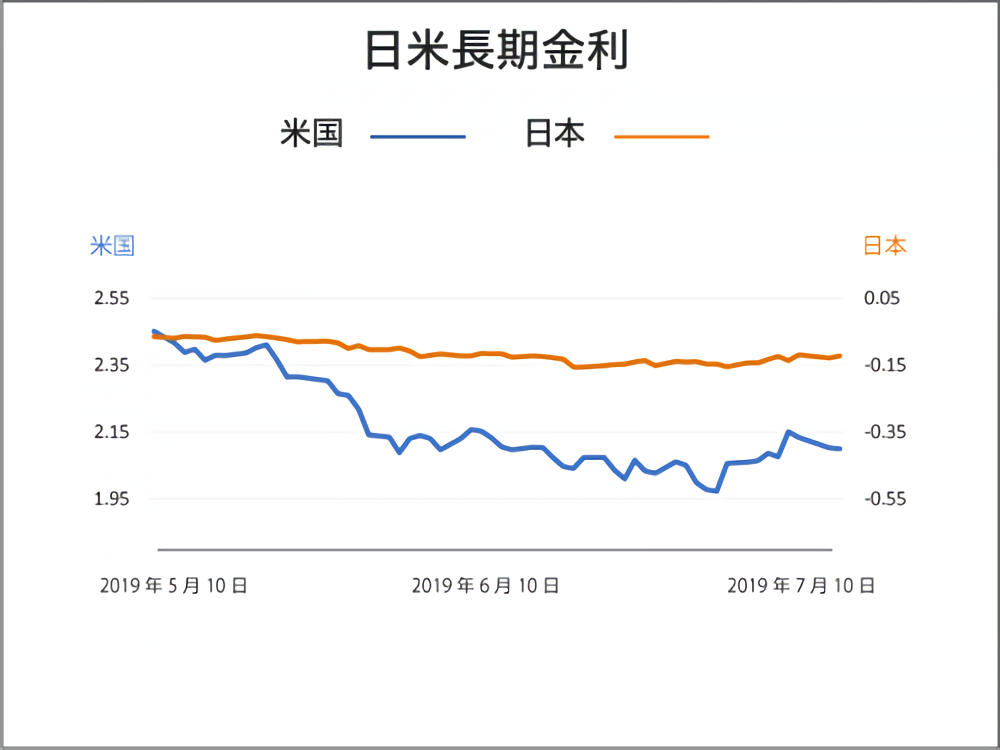

こちらは7月16日までの日米長期金利のグラフを重ねてみたものです。

米国に対して日本の長期金利はベースとしても低いですが、変動のレンジもごくごく狭い範囲なんですよね。米長期金利は10日を境として上昇から下降にシフトしていることが明らかですが、日本の方は上がったのか?下がったのか?とても狭いレンジでの動きにとどまっているのです。

10月に消費増税を控えていて、さらなる金融緩和政策の必要性が問われているタイミングですので、さらに未曾有の大事件が発生するなどしない限り、基本的に今の低水準で推移していくでしょう。

この記事を書いている7月16日時点までは、米国の長期金利の低下が波及して日本の長期金利も下がるという状況が続いています。

このまま米長期金利の下落のトレンドが続くとすれば、日本の長期金利もおおむね今の水準で横ばいとなるでしょう。このまま7月20日ごろまでに長期金利に大きな事件が無ければ、8月の【フラット35】の金利もほぼ横ばいとなるでしょうね。

※本記事は、執筆者の最新情勢を踏まえた知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めておりますが、内容について、弊社が保証するものではございません。