住宅ローンは、当初から定められた返済額以上に返済して、ローン残高を減らしたり、早く返済を終えることができます。

これを住宅ローンの繰上返済といい、残高をすべて繰上返済する「一括繰上返済」と、一部だけを繰上返済する「一部繰上返済」があります。

総返済額を減らしたり、残りの返済期間を短縮できる効果があるので、手元に余裕ができたら、ぜひ繰上返済をして、少しでもトクしたいものです。

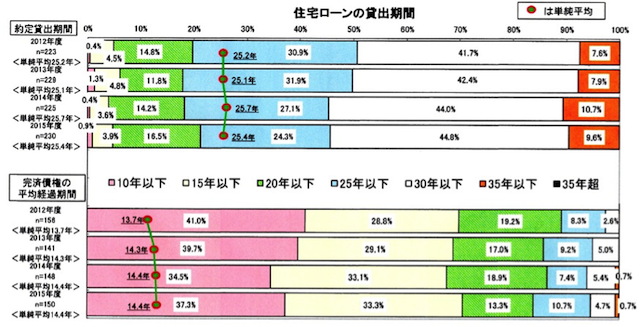

住宅金融支援機構の『民間住宅ローンの貸出動向調査』によると、「約定貸出期間」は図表1にあるように平均25.4年です。つまり、当初のローン契約では、平均25年ほどの返済期間で住宅を借りています。

それに対して、「完済債権の平均経過期間」、つまり何年で返済を終えているかをみると、何と14.4年という結果でした。平均25年ほどで借りて、実際には14年と少しの間に返済を終えているわけです。

なかには、借換えや売却などによってそれまでの住宅ローンを一括返済するといった人もいるでしょうが、地道に一部繰上返済を繰り返して、完済までの期間を大幅に短縮している人が多いはずです。

●図表1 住宅ローンの貸出期間

図表1 出典:住宅金融支援機構『2016年度民間住宅ローンの貸出動向調査』

一部繰上返済には、毎回の返済額を変えずに、残りの返済期間を短縮する「期間短縮」型と、残りの返済期間を変えずに毎回の返済額を減らす「返済軽減」型とがあります。

双方を比較した場合、返済負担軽減効果は「期間短縮」のほうが圧倒的に大きくなります。想定外の事態などで家計が苦しくなったので、毎月の返済額を少しでも減らしたいといった事情のある人以外は、「期間短縮」を利用しましょう。

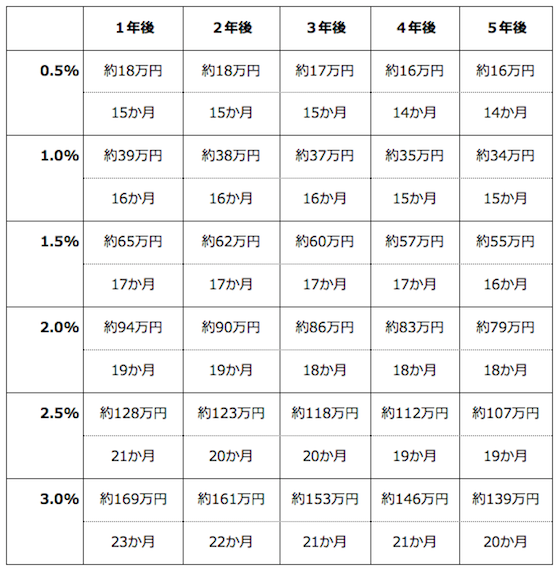

その「期間短縮」の効果がどれくらいあるのかを示したのが、図表2です。これは、借入額3,000万円当たりの、金利別、繰上返済実施時期別の、繰上げ効果を一覧表にしたものです。

たとえば、金利2.0%で借りている人が、1年後に100万円繰上返済すれば、残りの返済を19回、つまり1年半以上カットでき、それによって完済までの総支払額を94万円少なくできることになります。これが、3年後になると、トクする金額は86万円に減って、短縮できる期間も18回に減少します。

住宅ローンの繰上返済は、できるだけ早く実行するほど効果が大きいことが分かります。金利2.0%の例をみると1年後と5年後ではトクする金額が15万円も違ってきます。

●図表2 金利・繰上返済時期別の得する金額、短縮できる期間1

設定条件:借入額3,000万円、35年元利均等・ボーナス返済なし、繰上返済額100万円

※上段が得する金額、下段が短縮できる期間 (利用するシミュレーターによって誤差が発生します)

図表2

しかし、これが金利1.0%で住宅ローンを利用している人になると、借入れから1年後に100万円繰上返済したときの支払いをカットできる金額は約39万円に減少し、金利0.5%では、約18万円に減ってしまいます。

こんなに効果が少なくなるのであれば、100万円を手元に残して、運用したほうがいいのではないかと考える人も出てくるでしょう。たしかに、100万円を年利1.0%で運用できれば19年間で約118万円になります。2.0%の運用なら17年ほどでOKです。

しかも、繰上返済せずに手元に現金を残しておけば、気持ち的にゆとりもでてきます。運用に自信のある人なら、それもひとつの考え方でしょう。

でも、そうはいっても、繰上返済で残りの返済期間を短縮できるメリットは返済額削減効果ほどには小さくなりません。金利0.5%のローンであっても、1年後の100万円の繰上返済によって、残りの返済期間を15回短くできます。

つまり、1年以上短縮できるわけです。これを何度か繰り返せば、短縮期間が5年、6年に増えて、当初は完済時に65歳のはずだったのが、50歳代のうちに完済できるようになることもあり得ます。

リタイア後も住宅ローンの返済が続くと考えると気が重くなりますが、リタイア前に返済が終われば、安心して老後を迎えられるという精神的な安心感があります。

繰上返済は、借入額によっても効果が異なります。

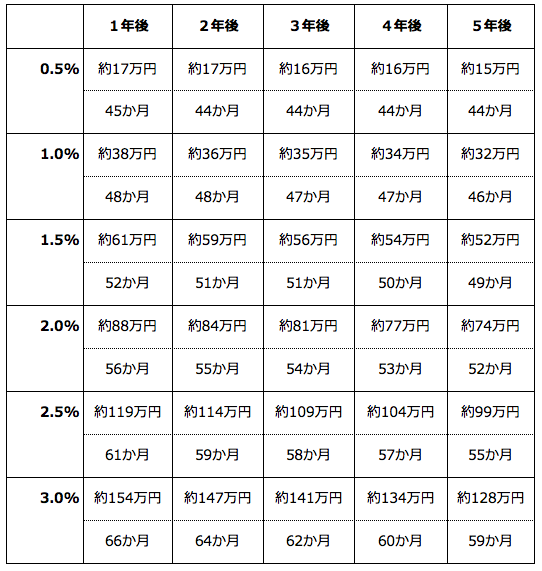

下の図表3は、借入額1,000万円の金利別・時期別の繰上返済効果を一覧表にしたものです。金利2.0%、1年後の例をみると、支払額をカットできる金額は約88万円ですから、図表2の借入額3,000万円の約94万円より6万円ほど少なくなります。

3年後の例だと、借入額3,000万円では約86万円の効果に対して、借入額1,000万円では約81万円の効果に減少します。この関係は金利が低くなっても、同様です。借入額が大きいほど返済額の削減効果が大きいわけです。

ただ、借入額が少ない分、残り返済期間の短縮効果は大きくなります。金利2.0%の1年後をみると、借入額3,000万円の期間短縮効果は19か月ですが、借入額1,000万円では56か月に達します。これだけ短縮できるのであれば、繰上返済に対するモチベーションもかなり高くなるのではないでしょうか。残高が少ないのですから、さっさと完済してしまいましょう。

●図表3 金利・繰上返済時期別の得する金額、短縮できる期間2

設定条件:借入額1,000万円、35年元利均等・ボーナス返済なし、繰上返済額100万円

※上段が得する金額、下段が短縮できる期間(利用するシミュレーターによって誤差が発生します)

図表3

この繰上返済で注意しておきたいのが、事務手数料などの繰上返済のしやすさ。最近は「繰上返済手数料ゼロ」という金融機関が多くなってきましたが、それでも金利タイプによって数千円から数万円の手数料がかかるところもあります。

仮に、繰上返済手数料が3万円〜5万円もかかるような場合、あまり小刻みに繰上げしていると手数料ばかりがかさんで、損をする事態になりかねません。手数料がかかるときは、繰上返済に回せるお金が一定額に達するまで待って実行するほうがいいでしょう。

そのほか、ネット上での手続きなら無料だが、窓口だと有料といったケースや、繰上返済に関する最低限度額を設けている金融機関もあります。

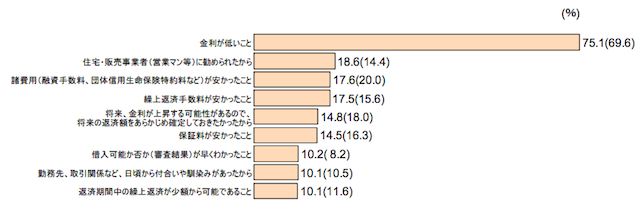

住宅ローンを選ぶときには、この繰上返済のしやすさにも注目しておいたほうがいいかもしれません。実際、図表4にあるように、住宅ローン選択の決め手として「繰上返済手数料が安かったこと」を挙げた人が17.5%います。

●図表4 利用した住宅ローンを選んだ決め手(上位抜粋)

図表4 出典:住宅金融支援機構『2016年度民間住宅ローン利用者の実態調査〔民間住宅ローン利用者編〕(第2回)』

住宅ローンの返済が始まってから、繰上返済の条件が厳しいことに気づいて後悔する人もいます。十分に気をつけておきたい点です。

住宅ローンの借入当時に立てた返済プラン、いまでも予定通りに資金管理ができていますか?できているという方も、そうでない方も現在の住宅ローン事情を知ると、よりお得で負担の少ない返済プランが立てられる可能性もあります。

より良い住宅ローンを利用するために、専門家による無料相談をオススメします。お気軽にご利用下さい。