住宅ローンに関するブロガーとして著名な千日太郎さん。

過去にお話しいただいた「ボーナス払い ダメ、絶対」「今の低金利時代に定期預金なんて勿体ない?ならば住宅ローンを繰上返済しよう」などが大変好評でしたが、今回は40代の方向けに「いくらの家が買えるのか?」について教えていただきました。(いえーる 住宅ローンの窓口 ONLINE編集部)

20代の方はこちら⇒20代でいくらの家が買えるのか?

30代の方はこちら⇒30代でいくらの家が買えるのか?

50代の方はこちら⇒50代でいくらの家が買えるのか?

CONTENTS

40代というと、昭和47年生まれの千日と同世代の人ですね。

ほぼ自分の世代ですから良く分かる反面、客観的に見るのが難しいところもあると思います。

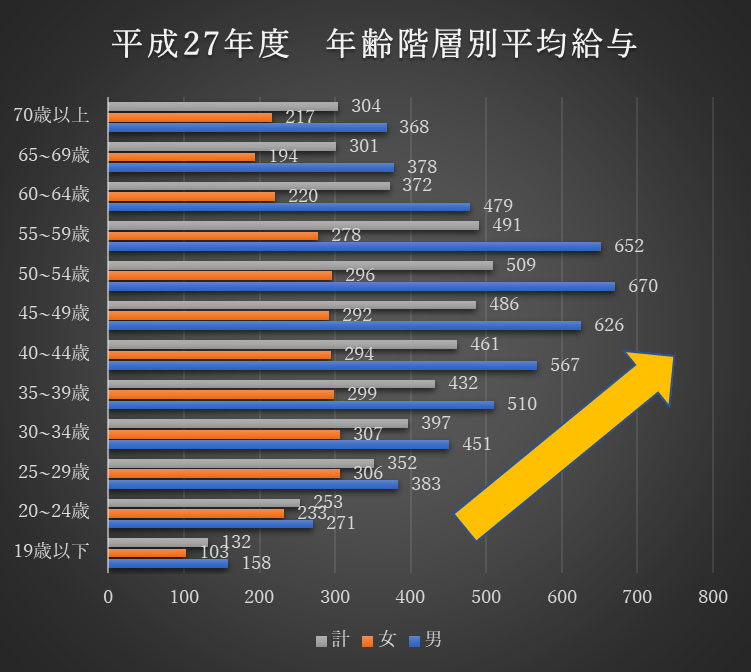

年齢階層別平均給与では会社の主戦力となっている30代の人達と指揮官として収入のピークとなる50代の人達の間に位置しています。

実際に40代の人であれば分かると思うのですが、グラフの中に書き込んだ矢印は、単純平均に過ぎないのです。

社会に出てから間もない20代から30代前半までは、まだまだ先のことは分からないと言えます。

しかし40代に入ると、ほぼ社内での評価というものは固まってしまいますね。

如実に二つのグループに分かれます。

私も1カ月前まではサラリーマンとして、後者のグループに入っていました。

だからとは言わないですが、あえて遠慮はせずに書いています。

40代からの転職は厳しいですよ。

後者のグループに属したまま今の勤め先で40代を迎えた人間が一発逆転する可能性は宝くじ級に低いのです。

ですから、住宅ローンを完済してそのうえで老後資金を残すために、最も信頼性のある戦略は、今の職場でベストを尽くすことだと思います。

では、現在40代の自分が無理なく返せる住宅ローンの金額はいくらか?

40代の住宅ローン=現時点の税込み年収×0.19×退職までの年数+1000万円

例えば年収600万円で退職までの年数が15年ならば、上記の式にあてはめると住宅ローンの金額は2710万円です。

これに頭金の金額を足せば、自分が今の時点で無理なく買える家の値段が計算できるということです。

ご予算内での家探しについては、専属アドバイザーに相談してみることをオススメします!

人生が折り返し地点になり、若い時のように身体に無理が効かなくなります。

また多くの人は、現時点の地位やそれまでのキャリアから『このまま行くとだいたいこの辺まで』ということが否応なく見えてくる時です。

厚生労働省によると、2016年の日本人の平均寿命は男性が80.98歳、女性が87.14歳だそうです。

だとするとまだ人生は半分くらい残っているんですが、その先に希望が持てないとキツイですよね。

身体だけでなく心を病む人も多い時期だと聞きます。

この40代にして新たに家を買い、住宅ローンを組むという人は今後の希望を捨ててはいけないのですよ。

『四十にして惑わず』という言葉がありますが、現代の40代には惑う余地など残されていません。

良い現状も悪い現状も冷静に判断し、確信をもって家の購入に臨むのです。

千日メソッドによる40代の住宅ローンのシミュレーションのルールです。

(1)(2)について詳しくは『20代でいくらの家が買えるのか?』をご一読ください。

本記事では(3)(4)について説明していきます。

定年までの期間がかなり短くなっている40代ですが、自分がいくらの家を買えるのか?という計算では固定金利で行う方が良いでしょう。

千日は住宅ローンには、究極的には変動金利と固定金利しか無いと考えています。

✓変動金利は銀行が必要に応じて金利を変動させることが出来る金利タイプ

✓固定金利は借入期間にわたり金利を固定する金利タイプ

さすがにそれくらいは知っているよ、イヤそれに当初固定タイプが無いな…と思われるかもしれません。

確かに10年固定金利というタイプがあります。

当初の10年間は金利が固定され、10年経過後は変動金利になるか、改めてその時点の金利水準で固定金利を選択するかを選ぶタイプですね。

これは上記の区分ではどっちだと思いますか?

答えは変動金利です。

千日に言わせれば、10年固定は正確な表現ではありません。

借入期間にわたってずーっと金利が固定しているものだけが固定金利なんです。

10年固定金利の本質に忠実に表現をするなら10年経過後変動金利です。

では40代(60歳で定年)の人にとっての20年固定は変動金利でしょうか?

固定金利でしょうか?

答えは固定金利です。

定年退職までに、退職金に手を付けずに完済するのが千日メソッドです。

ですから、40代の人にとっては20年間金利が固定されていたら、それで十分なわけです。

固定金利、変動金利など金利について詳しい説明は以下の記事を参考にしてください。

現在40代の人が35年ローンを組んでも、その年数より先に定年退職を迎えることになります。

ですから、定年の60歳の時の残高がいくらになるか?というのは重要です。

その金額を定年退職までに繰上返済しないと、収入のある現役のうちに住宅ローンが終わらないからです。

つまり定年時の残高で1千万円を超えるというのは、危ないんです。

一般的なサラリーマンの給料で1千万円を貯めるというのは結構な年数が必要です。

現役時代に稼ぐ給料を貯蓄して完済し、退職金には手を付けず、住宅ローンとは別に貯める老後資金にオンするような返済計画を立てるのです。

これはあらゆる金利タイプに共通の千日メソッドです。

詳しくはこちらをどうぞ。

定年時の残高は1千万以下にする必要があります。

ただ、住宅ローン控除の恩恵を得るというのも捨てがたいですよね。

住宅ローン控除とは各年の12月31日のローン残高×1%をその年の所得税と翌年の住民税からマイナスする減税の措置です。

新築・中古マンションの購入又は要件を満たすリノベーションやリフォームをして、6カ月以内に住み始め、住宅又はリフォームローンを借りている人は、以後10年間の各年分の所得税から年度末の借入金残高の1%の額を控除することが出来ます。

平成29年12月31日までに居住の用に供した場合の上限は以下のように定められています。

✓一般の住宅:最高40万円(売主が個人で消費税が非課税又は5%消費税の場合20万円)

✓認定長期優良又は低炭素住宅:最高50万円

「借金は良くない」と教えられてきた人が大半だと思いますが、住宅ローンは「良い借金」です。生活の基盤になる住宅の調達資金で、利息が桁違いに安いんです。

なので、利息を節約できたとしても、多額の繰上返済によって貯金が極端に減ってしまうのであれば、本末転倒ですよ。

なんだかんだ言っても住宅ローンの金利は安いですので、いざという時の為や、子どもの教育費、親の介護費用の為に貯金は残しておく方が得策だと思います。

教育ローンの金利は1.81%〜です。

無担保ローンの金利は5%〜です。貯金が無くなって、必要に応じて借金するくらいなら、住宅ローンをあえて借りておいた方が得だったということだってあります。

収入のある間はあえて住宅ローンを借りておいた方が、様々な人生のイベントやピンチに対応しやすいのですよ。

では実際に年収500万円、600万円、700万円で定年まで15年のパターンで計算してみましょう。

これが無理なく返済できる住宅ローンの大まかな見込みとなります。

無理なく完済するには、どんな返済シミュレーションを立てればいいか?

年収が500万の人であれば毎月の元利均等返済が25万円の4割の10万円以下になるような住宅ローンを組むのです。

③の金利は1.28%とし、④15年後の残高を1000万円以下になるような返済計画を立てるということですね。

金利を固定させるのは定年までの15年間です。

固定期間は銀行によってあらかじめ決められたものしかありません。

多くは10年刻みですので10年固定か20年固定か近い方を選ぶようにします。

固定期間が長いほど金利は高くなりますが、今回のシミュレーションでは全て1.28%としています。

各年収での結果は以下のようになります。

| 年収500万 | 年収500万 残り15年 |

年収600万 残り15年 |

年収700万 残り15年 |

|---|---|---|---|

| 毎月返済額 | 97,840 | 117,837 | 135,600 |

| 60歳定年残高 | 9,975,815 | 9,462,967 | 9,392,910 |

(単位:円)

毎月の返済を継続しながら、60歳定年の残高を一括返済する資金を積み立て貯蓄していけば、この借入金を完済することが出来るという計算になりますね。

年収700万の場合は4割を少し超えていますが、月収が高くなればそれだけ住居費に回せる割合が高くなりますので、千円程度のオーバーは許容できると思います。

このシミュレーションは、15年後の60歳の残高を1000万円以下にすることを優先したものです。

そうするには、借入年数を35年よりも短くしなければならないのです。

住宅ローン控除の恩恵を得るには当初の10年についてはローン残高が多い方が良いのですね。

そうするには借入年数を最大の35年にすることとなります。

毎月の返済は少なくなります。

その代わり、ローン残高の減るペースも落ちます。

この住宅ローン控除を最大限受けるためのシミュレーションも確認しておきましょう。

| 年収500万 | 年収500万 残り15年 |

年収600万 残り15年 |

年収700万 残り15年 |

|---|---|---|---|

| 毎月返済額 | 71,664 | 80,087 | 88,509 |

| 60歳定年残高 | 15,222,640 | 16,949,752 | 18,732,291 |

(単位:円)

これによって当初10年間の住宅ローン控除の額も増えます。

18万円~32万円と、なかなか無視できない大きな金額になるのです。

| 年収500万 | 年収500万 残り15年 |

年収600万 残り15年 |

年収700万 残り15年 |

|---|---|---|---|

| 住宅ローン控除 | 1,928,236 | 2,096,204 | 2,279,581 |

| 住宅ローン控除 | 2,108,905 | 2,356,756 | 2,604,606 |

| 差額 | 180,669 | 260,552 | 325,025 |

(単位:円)

年数を長くすると毎月の返済額が少なくなる代わりに、60歳定年の残高が大きくなりましたのでその分リスクがあると言えばあるのですが、毎月の返済が少なくなることで貯蓄を増やせるというメリットもあります。

例えば年収500万の場合、月収の4割は10万円ですが、上記の毎月の返済は7万ですので3万円の余裕がありますよね。

この3万円を15年間貯蓄していくと、3万円×12カ月×15年=540万円の貯蓄を増やせることになります。

つまり、定年時の残高が増えた分の繰上返済資金は貯蓄可能なのです。

また、毎月の返済が少ないことによって貯蓄したお金は、退職までの間であれば、いざという時の為や、子どもの教育費、親の介護費用の為にも使用することが可能なのですよね。

現状で、住宅ローン控除のメリットがどれほどあるのかも含めて専属アドバイザーに聞いてみると、より分かりやすく教えてくれます。

定年退職までの年数はまだまだ長いですが、『住宅ローンの年数』という物差しで見ると意外に短いな、と思われたのではないでしょうか。

また、同時に40代というのは、これから先に子どもの大学入学や親の介護費用など、大きな支出を控えている時期でもあります。

✓残り期間が短いのでミスは出来ない(リカバリーする時間は残されていない)

✓まだ先には大きな出費が予定されている

こういう状況での資金計画を立てる必要がある年齢層なのですね。

住宅ローンの完済だけでなく、いざという時の為や、子どもの教育費、親の介護費用の為に手元に残す貯蓄にも気を配らなくてはなりません。

✓無理なく住宅ローンを完済するシミュレーション

✓金利が低く、住宅ローン控除があるうちは、あえてローンを借りておき貯蓄を温存させるシミュレーション

この二つの間で自分が確信できるプランを立てることをお勧めします。

いまのあなたの年齢や年収から、どのようなマイホーム購入のプランを設計できるのか、ご自身ではなかなか想像できないという方も多いのではないでしょうか。

年齢や年収をもとに満足できる家選びができるように、住宅ローン専門家が無料相談でサポートします。

お気軽にご利用ください。

【シリーズ】

・ボーナス払い ダメ、絶対 by千日太郎

・今の低金利時代に定期預金なんて勿体ない?ならば住宅ローンを繰上返済しよう by千日太郎

▼〇〇代でいくらの家が買えるのか?by 千日太郎▼

20代でいくらの家が買えるのか? 年齢と年収から計算する方法

30代でいくらの家が買えるのか? 年齢と年収から計算する方法